El fenómeno del nearshoring ha generado una gran expectativa con la llegada de inversiones al país, y por lo mismo, una demanda de espacios inmobiliarios industriales, tanto para manufactura ligera como de logística.

Todo lo que gira en torno al nearshoring puede llegar a ser hasta polémico; sin embargo, a continuación presentamos los puntos de vista de diversos especialistas que nos muestran la percepción sobre el futuro del sector inmobiliario de parques industriales.

¿Demanda creciente?

En opinión del presidente de la Asociación Mexicana de Parques Industriales Privados (AMPIP), Sergio Argüelles, la relocalización de las cadenas de suministro de las empresas se vio reflejada en 2022, con un récord histórico en la ocupación de parques industriales en el país, con un crecimiento anual de 30%, que determinó un nivel superior al 97% de posesión promedio, que contrasta con los niveles de 90 a 93% en años previos a este fenómeno.

Asimismo, considera que esta tendencia se mantendrá constante durante los siguientes tres o cuatro años, por lo que prevé una demanda potencial de 1.8 millones de metros cuadrados (m2) por la relocalización de las cadenas de suministro, lo que es adicional a las ampliaciones que tiene cada desarrollador asociado de la AMPIP en sus respectivos timelines.

Un análisis de Cushman & Wakefield resaltó la integración que México ha logrado para sumarse a las cadenas productivas de Norteamérica, algo que en términos de bienes raíces se refleja en la demanda neta (absorción) de edificios industriales.

En particular, apuntaron que las ciudades altamente orientadas a la exportación de manufacturas y que gozan de cercanía con Estados Unidos han tenido un desempeño sobresaliente en los últimos tres años. Monterrey y Tijuana han visto niveles récord de absorción, superiores a 700 mil m2 por año. Y las otras principales localidades han tenido una actuación destacado en el crecimiento del uso de edificios industriales, en la medida que están integradas a cadenas de proveeduría para la exportación.

Cuestionados sobre si se observa algún impacto del nearshoring, en su opinión, “la relocalización de actividades productivas para que la producción esté más cerca de su destino final… parece estar siendo utilizado en mucho mayor medida por empresas norteamericanas y en menor medida europeas, en términos de montos de inversión, que por empresas asiáticas”.

En este mismo sentido, un análisis de USB, con base en información de CBRE, afirmó que la demanda de alquileres de espacio industrial a causa de la relocalización de compañías, particularmente en los estados clave de la frontera norte, básicamente se ha cuadriplicado en los últimos dos años y ya representa el 25% del total de esa área.

Mira nuestra nueva edición dando clic:

De acuerdo con el estudio de la firma de corretaje inmobiliario Newmark, al cierre de 2022, tanto los mercados industriales de la frontera de México, como Tijuana, Mexicali, Ciudad Juárez y Nuevo Laredo, al igual que la región Noreste y Occidente del país, como Monterrey y Guadalajara, han planteado cifras históricas de absorción con arrendamientos de superficies industriales por arriba de los 18 mil m2 y por ende, vacancias menores al 1% del inventario total de naves industriales en renta, lo que reflejó la oleada de demanda.

“Si bien es cierto que hay regiones donde se ha focalizado el aterrizaje de nuevas empresas como resultado del nearshoring, vale la pena destacar también que esto ha llevado a que la disponibilidad de espacios industriales clase A en dichas regiones sea muy cercana a “cero”, y los lapsos para contar con nuevos parques y naves industriales de primer nivel, es de al menos 6 a 8 meses en cuanto a la construcción de dichas instalaciones, y pudiera llegar a 2 o 3 años el desarrollo completo de nuevos parques industriales…”, afirmó Abraham Fernández, director para el sector industrial de la firma.

La tendencia hasta mayo del año en curso parece mantenerse en ese mismo tenor.

La plataforma Solili reportó que en 2022 se presentó una petición histórica de espacios industriales. “La demanda bruta industrial acumulada durante el 2022 en México sobrepasó los 7.4 millones de m2, superando en 12% a lo registrado en el 2021”.

Construcción de nuevos espacios

La visión de Deloitte al respecto, es que la edificación de zonas industriales permanece rezagada. “A pesar del notable incremento en la construcción de nuevos espacios industriales en 2022, solo la región del Centro ha superado los niveles de 2017 (cuando se registró un máximo histórico).

“Esto podría significar que la demanda de espacios industriales, aún se está cubriendo con la oferta existente, es decir, que todavía no se ve una demanda exponencial de inversiones que requieran nuevos espacios productivos”, afirmó en el documento denominado “Nearshoring en México”.

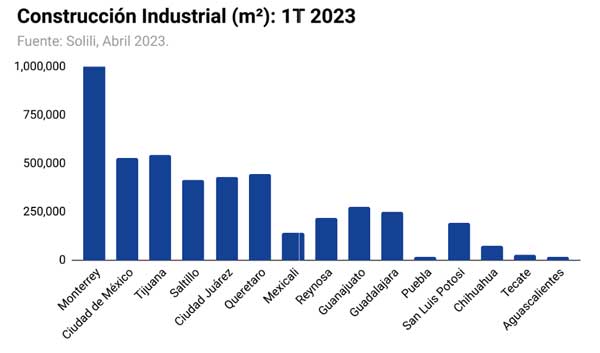

Por su parte, Solili comentó que “la construcción de naves industriales a nivel nacional cierre el cuarto trimestre del año (2022) con proyectos que suman casi 5.3 millones de m2, lo que supera en 42% a lo que se construía en el mismo periodo del año anterior. En este indicador, Monterrey va al frente al concentrar casi el 28% de las construcciones industriales en el país, con más de 1.4 millones de m2 de propuestas que seguirán su curso y finalizarán durante 2023.

“Ciudad de México, Querétaro, Tijuana, Saltillo y Ciudad Juárez le siguen a mayor distancia con 565 mil, 505 mil, 488 mil, 472 mil y 453 mil m2 de obras industriales en proceso”, se lee en el documento.

Dicha tendencia se ha mantenido constante en los primeros cinco meses de 2023, con más de 5 millones de m2 en construcción, de acuerdo con Solili.

En la AMPIP tienen identificados, entre sus afiliados, 47 nuevos parques industriales, tanto en construcción como en proyecto.

Inventario potencial

Un análisis de Barclays considera que de mantenerse el ritmo de cimentación de espacios industriales, en 14 años se duplicará el inventario existente.

Por último, Gonzalo Robina, director general adjunto de Fibra Uno, comenta que de lograr captar México el 3% del mercado que actualmente tiene China, “requeriremos duplicar la oferta de parques industriales actual”.

Texto: Ricardo Vázquez

Foto: FINSA / BIM