El 2016 fue un año extraordinariamente bueno para el mercado inmobiliario de oficinas, pero el futuro inmediato anticipa una sobreoferta de espacios.

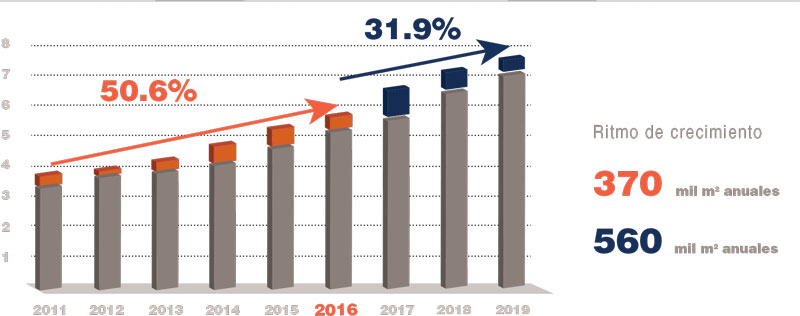

Por quinto año consecutivo se rebasó la barrera de metros cuadrados (m2) colocados en el mercado de oficinas de la Ciudad de México, llegando a un total de 700,000 m² de oficinas ocupadas el año pasado, en los que 400,000 m² fueron espacios de primera ocupación y 300,000 m² fueron renovaciones, superando en 15% la expectativa, lo que marcó un récord histórico en los últimos 20 años.

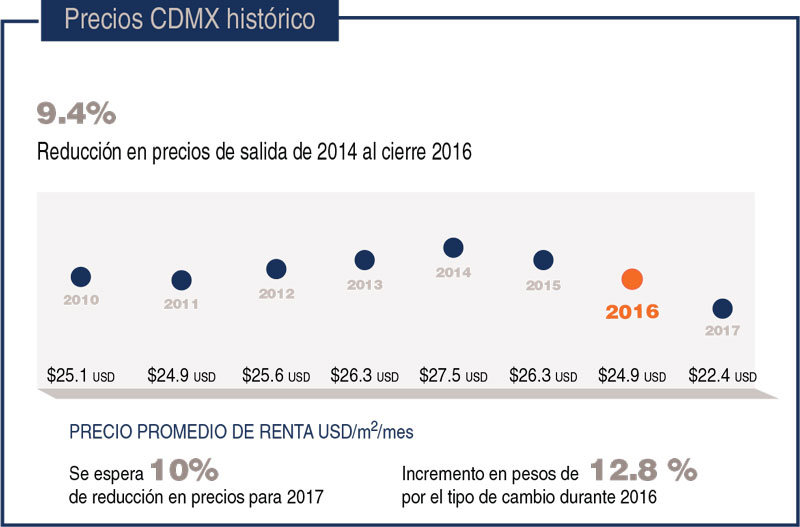

Los corredores con mayor actividad fueron Polanco, con 138,000 m²; Reforma, con 143,000 m²; y Santa Fe, con 94,000 m². El precio promedio de salida cerró en 25 dólares; al ajustarse 5% al final del año, cuando se empezó a presionar el tipo de cambio a partir del triunfo electoral de Donald Trump. Hoy en día, el inventario de espacios de oficinas en la Ciudad de México es de 5.75 millones de m², con una oferta disponible de 784,000 m², que representan 13.6%, ligeramente por debajo de 2015, cuando estuvimos en 14 por ciento.

Es importante destacar que un mercado se considera sano cuando hay una disponibilidad oscilante entre 10 y 15%, lo que indica que hay suficiente oferta para quienes buscan, y no hay una compresión de precios a la baja porque está relativamente acotada la oferta. Cuando está en menos de 10%, se habla de una escasez de oferta; en cambio, cuando hay más de 15%, empieza una situación de sobreoferta. .

Se prevé que entre 2017 y 2018 se entreguen 1.4 millones de m² y en 2019, otros 380,000. Si hoy estuviéramos en diciembre de 2019, existiría una oferta total agregada de 1.8 millones de m², en un mercado que absorbe 300,000 m² anuales: la oferta duplica la demanda.

Actualmente, se están construyendo oficinas en Insurgentes, Polanco, Santa Fe, Reforma y Periférico Sur, aunque es el primer corredor el que concentra un mayor porcentaje.

¿Habrá suficiente demanda?

Para los próximos meses y años la nueva construcción de oficinas dependerá de si hay suficiente demanda para llenar esos espacios, y no tanto del ajuste de los precios. Además, no se puede ver al mercado como un todo sino por cada corredor.

Hoy tenemos una absorción neta de 200,000 a 400,000 m² anuales. Si llegará a haber sobreoferta, probablemente disminuiría o se detendría el ritmo de construcción, o se migraría al sector habitacional.

Hay desarrolladores que han preferido esperar, cambiar (por ejemplo a proyectos mixtos, porque baja el riesgo al atacar diferentes nichos) o detener su actividad hasta ver como camina el primer semestre de 2017. La mayoría esperamos que la incertidumbre se acabe en la primera mitad del año; la realidad siempre va a ser mejor que la incertidumbre.

En el tema de oficinas ya hay una cartera importante de edificios en construcción que no se pueden detener. Si la economía se viera seriamente afectada por decisiones de Trump, ese es un sector que padecería más porque la oferta ya está en proceso.

Por ello, entre los retos del sector, sobresale la visión de seguir colocando el producto con el ritmo de absorción que traemos para evitar que la sobreoferta nos afecte. En los últimos cinco años se ha manejado un incremento constante de entre 10 y 12% al año en este sector.

Hay dos temas que nos tienen muy entusiasmados para que se cumpla con la absorción:

- a) El crecimiento interno del mercado se ha mantenido en una tasa creciente de entre 10 y 12%; y b) La Reforma Energética, que promete la llegada de nuevos jugadores al mercado energético y un crecimiento de los que ya existen.

Hemos platicado con al menos 10 empresas del sector petroquímico y hablan de cuadruplicar su tamaño en los próximos cinco años, lo que representaría una demanda de entre 400,000 y 450,000 m².

Asimismo, el sector energético y el gobierno podrían absorber hasta 1,750,000 m², aunque esto no va a suceder de la noche a la mañana. Por lo tanto, consideramos que la demanda se incrementará de manera gradual en los próximos cinco años (2017-2021).

En este contexto, la crisis de sobreoferta será relativamente corta. Entre el segundo semestre de 2017 y el tercer trimestre de 2018, la situación se va a poner difícil en ciertos mercados porque, además, éste último es año electoral y se detienen muchas tomas de decisión. Si se dan los otros dos factores y se tiene una transición democrática y pacífica, se prevé que para finales de 2019 y el primer semestre de 2020 el mercado estará nuevamente saludable.

El impacto de la devaluación

Anticipamos que a partir del segundo semestre de 2017, veremos una compresión de los precios que estimamos sea entre 10 y 15%, dependiendo del tipo de inmueble y mercado. Esto, en compensación a 70% que aumentó el dólar en los últimos dos años, que no es signo de crisis, sino de ajuste.

Por la devaluación del tipo de cambio, algunos inquilinos intentarán renegociar o cambiar sus contratos a pesos. Esto se llevará a cabo en base a la condición de cada propietario, y en cada edificio.

Hoy muchos edificios ocupados manejan contratos en dólares y esto no va a cambiar de manera inmediata. Los contratos obligan a los inquilinos a pagar en dólares y conforme vayan venciendo y haya renegociaciones, se hará el cambio que también dependerá de la demanda.

Antes que empezara la devaluación de 2016, casi 50% de las operaciones se hacían en dólares. Hoy podemos anticipar que 90% de las mismas van a ser en pesos, y únicamente 10% de edificios se van a dar el lujo de mantener sus precios en dólares.

|

Submercado |

No. de edificios |

Inventario m2 |

Oferta m2 |

Tasa de Desocupación |

Precio Ponderado USD/m²/mes |

Total de m² Construcción |

Total de m² Proyecto |

|

Bosques |

18 |

302.685 |

16.189 |

5.3% |

$28.6 |

** |

** |

|

Insurgentes |

50 |

738.108 |

82.929 |

11.2% |

$26.0 |

691.302 |

127.581 |

|

Interlomas |

12 |

102.509 |

12.983 |

12.7% |

$19.8 |

20,000 |

31.982 |

|

Lomas Altas |

7 |

84.162 |

14,930 |

17.7% |

$25.2 |

4.442 |

60,000 |

|

Lomas Palmas |

62 |

636.701 |

71.919 |

11.3% |

$31.9 |

77.116 |

96.056 |

|

Norte |

24 |

480.502 |

256.225 |

53.3% |

$19.5 |

132.365 |

96.087 |

|

Periférico Sur |

34 |

455.431 |

23.585 |

5.2% |

$24.5 |

253.556 |

115.982 |

|

Polanco |

41 |

1,007,483 |

96.466 |

9.6% |

$29.1 |

328.985 |

212,210 |

|

Reforma |

22 |

751.307 |

125.634 |

16.7% |

$30.1 |

265.669 |

341.882 |

|

Santa Fe |

75 |

1,194,041 |

82.686 |

6.9% |

$22.3 |

307.598 |

112,750 |

|

Total |

345 |

5,752,930 |

783.547 |

13.6% |

$24.9 |

2,081,033 |

1,194,530 |

Texto:Luis G. Méndez Trillo

Foto: COLDWELLBANKER