Según el análisis ¿Qué representa el aumento de la inflación para la inversión en los Bienes Raíces Comerciales? que realizó la firma Cushman & Wakefield, ante aumento de los precios dentro de Estados Unidos, es posible que se continúen con las tasas elevadas de inflación.

Ante ellos, el papel que juega la Reserva Federal tendrá implicaciones para los inversores inmobiliarios comerciales.

“Si la inflación sigue la ruta más probable, una mayor inflación (…) entonces los mercados de bienes raíces pueden estar en una posición beneficiosa. Nuestro análisis muestra que cada aumento del 1% en la inflación está asociado con un aumento del 1.1% en los retornos totales, que se traduce en tasas de capitalización más bajas en todos los sectores inmobiliarios”, destacó la firma.

Cushman agregó que los problemas en las cadenas de suministro globales son los principales culpables de impulsar la inflación en Estados Unidos y a nivel mundial. “El índice de estrés de la cadena de suministro de Moody's Analytics está casi un 40% por encima de su nivel del cuarto trimestre de 2019 y significativamente más alto que cualquier período desde 2010”.

Lo anterior, derivaría en un e aumento masivo de la inversión planeada para la producción de semiconductores.

La firma advierte que si la Reserva Federal fomentara una recesión mientras busca contener la inflación, pondría los activos en riesgo negativo, incluidos los Activos Inmobiliarios Comerciales (CRE, por sus siglas en inglés).

“En el caso más probable de que las elevadas presiones inflacionarias disminuyan en los próximos uno o dos años, entonces el mercado de los CRE se enfrentarían a un contexto macroeconómico de amplio apoyo. Además, el enfoque de los inversores volvería a los fundamentos y las tendencias a largo plazo que influyen en los distintos mercados del sector inmobiliario: trabajo desde casa (home office), e-commerce y demografía de los inquilinos, factores que serán fundamentales en cualquier entorno macroeconómico”.

Mercados sensibles

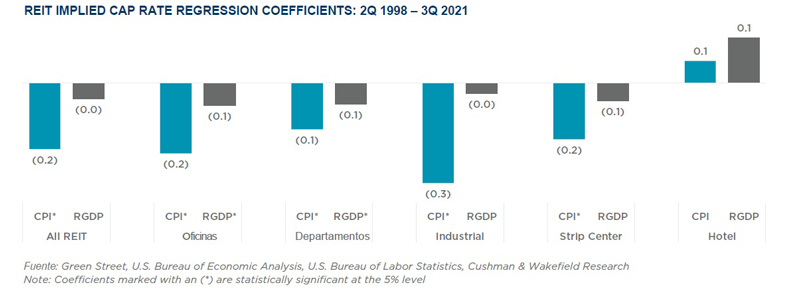

El análisis expone que “los rendimientos de los Real Estate Investment Trust (REIT) son mucho más sensibles a las recesiones, ya que estar solo en una recesión produce un rendimiento negativo del 14% (…) Al igual que el mercado privado, el índice de Precios al Consumidor (IPC) es estadísticamente significativo tanto para el índice REIT general como para cada subtipo de propiedad. Los coeficientes, sin embargo, son mucho mayores. Para un aumento del 1% en el IPC, nuestro modelo estima un rendimiento del 4.5%, una excelente cobertura contra la inflación a costa de una mayor volatilidad”.

A diferencia de los mercados privados, los REIT minoristas e industriales tienen la mayor sensibilidad a la inflación, aunque esta calidad sigue siendo fuerte entre los otros tipos de propiedades.

“Es importante enfatizar que los mercados inmobiliarios son complejos, impulsados por una amplia gama de factores (…) La conclusión es que la inflación galopante sería perjudicial para la economía y, por tanto, perjudicial para los mercados inmobiliarios”.

Pero en contraparte, el escenario anterior es “de baja probabilidad. El escenario más probable es que la inflación se mantenga elevada durante un período antes de volver a asentarse. Como muestra nuestro estudio, algo de inflación, incluso una inflación elevada, a menudo puede tener un impacto neto positivo en el valor de las propiedades”.

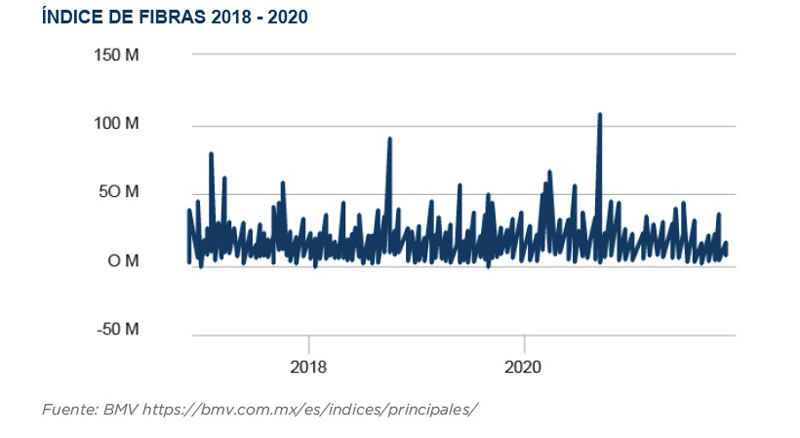

“Y de manera análoga al caso de Estados Unidos, la inversión en bienes raíces comerciales siempre se ha mantenido en terreno positivo, como se refleja en el comportamiento del índice de FIBRAS de la Bolsa Mexicana de Valores (BMV)”.