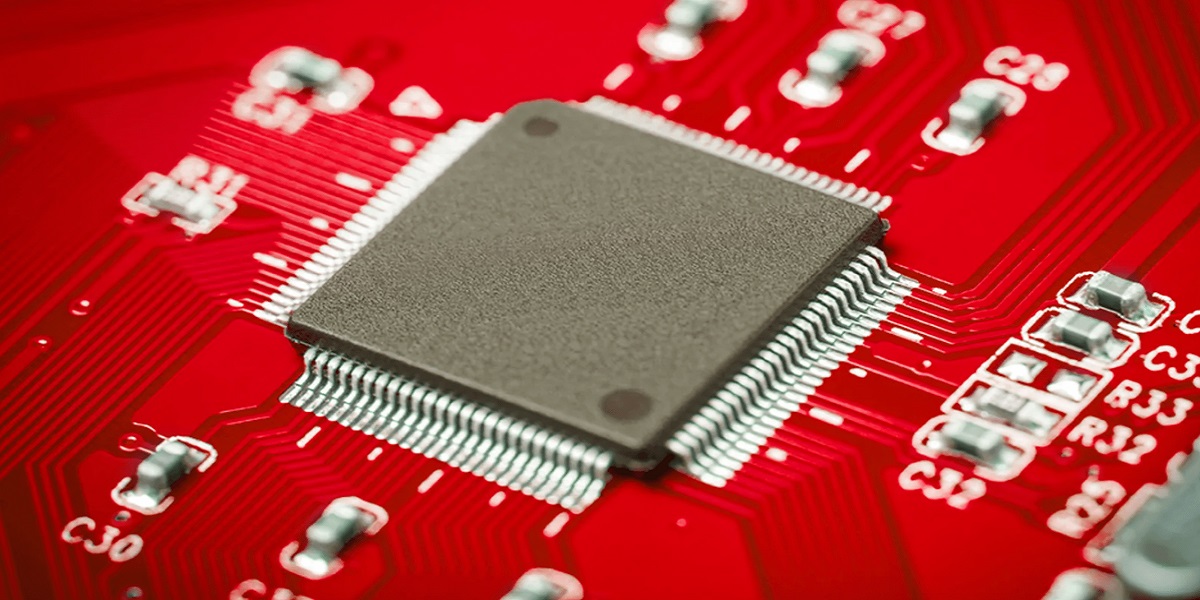

Los chips son necesarios para que funcione cualquier computadora, celular, tablet o equipo. Prácticamente todos los aparatos electrónicos y automóviles poseen semiconductores que les otorgan características únicas que nos facilitan las actividades.

Pero debido a la pandemia, desde finales de 2020 hubo baja en la disponibilidad de chips en el mundo. Según un análisis de Erick Brunet, director de transacciones de Servicios Corporativos Globales (GCS) de Newmark Latinoamérica, la escasez impactó a industrias como la automotriz, de celulares, electrónica de videojuegos, electrodomésticos, entre otros, con consecuencias múltiples, como paralizaciones de producción, pérdidas multimillonarias.

Según la consultora AlixPartner, los fabricantes de automóviles dejarán de ganar 210,000 millones de dólares tan solo en 2021 por la falta de chips y dejarán de producir 7.7 millones de automóviles-, además del encarecimiento de productos y retraso en la disponibilidad artículos.

Esta escasez es multifactorial:

1.- Hay pocos fabricantes. Según la financiera TS Lombard, Taiwán y Corea contribuyen con 83% de la producción mundial de chips para procesadores y el 70% de la producción de chips de memoria, con compañías como TSCM (de Taiwán) y Samsung (de Corea). El resto del mercado pertenece, fundamentalmente, al estadounidense con las empresas Intel y Qualcomm.

2.- La tecnología 5G ha incrementado el empleo de más microprocesadores y con ello, más demanda.

3.- Tensiones geopolíticas. La guerra comercial entre Estados Unidos y China ha propiciado que el país asiático haya tomado medidas previniendo esta escasez a fin de proteger su economía y en este contexto "China está haciendo acopio de microchips como parte de su estrategia proteccionista. Solo en junio de 2021 importaron 38 mil millones de dólares de microchips, un 29% más que en 2020", de acuerdo con Cristian Castillo, especialista en logística.

“Esta coyuntura ha reavivado la preocupación de algunos países europeos y americanos de depender de mercados asiáticos. Debido a ello y desde antes de presentarse la escasez de los circuitos integrados, tanto en Estados Unidos como en Europa se han venido realizando planes de fomento y dinamización para la inversión, estudio y capacitación para la producción de chips”, afirmó Sergio Pérez, director ejecutivo de Servicios Corporativos Globales de Newmark.

Agregó que aun cuando se sabe que la instalación de una planta de producción de chips puede requerir de hasta 3 años, México se constituye en un mercado atractivo para las inversiones de empresas extranjeras que deseen hacer microprocesadores y es donde la crisis puede convertirse en oportunidad.

Este efecto de nearshoring beneficiaría ampliamente al país pues se traduciría en generación de empleos, reactivación de la economía, inversión en equipos, infraestructura y propiedades inmobiliarias.

¿Por qué México un mercado atractivo para el nearshoring?

1.- Es el país más cercano a Estados Unidos y Canadá y cuenta con una localización geográfica estratégica para Europa y el resto de Latinoamérica

2.- Posee una industria consolidada con mano de obra capacitada y reconocida a nivel mundial.

3.- Tiene relaciones estrechas con gran número de empresas matrices.

4.- Ofrece tiempos de traslado reducidos y, por ende, entregas más rápidas y más accesibles en cuanto a salarios.

5.- Cuenta con 13 Tratados de libre comercio con 50 países (TLC) y 32 Acuerdos para la Promoción y Protección Recíproca de las Inversiones (APPRI) con 33 países, entre otros.

6.- Participa activamente en organismos y foros multilaterales y regionales como la OMC, el APEC, la OCDE y la ALADI.

De acuerdo con el INEGI, hay buenas noticias, ya que la producción industrial en México creció 10% interanual entre enero y julio de 2021, después del repunte en el séptimo mes del año de 7.3% y con la apertura de actividades económicas, el indicador mensual de la actividad industrial ralentizó su recuperación durante el segundo trimestre de 2021.

Según Pérez, esta reactivación de los mercados se ha visto reflejada positivamente en el sector inmobiliario en todo el país:

Ciudad de México: Con 200 mil m² de absorción neta trimestral. La zona metropolitana de la CDMX va recuperando el dinamismo que poseía antes de comenzar la pandemia, bajando así la disponibilidad de 6.2% a 4.7%

Monterrey: Tiene una actividad, en lo que va de año, de 779 mil m² y una absorción bruta de más de 383 mil m² en inmuebles clase A, resaltando operaciones como las realizadas por grandes empresas de manufactura/logística y comercio.

Querétaro: De contar con una absorción de 21 mil m² en el 2T del 2021, repunta y dispone ya de 100 mil m² en el 3T del año en curso, ello gracias a compañías del sector logístico y de bienes y servicios.

Guadalajara: Presenta más de 346 mil m² de actividad en todo lo que va del año 2021 y alrededor de 75 mil m² de absorción neta acumulada. Igualmente el movimiento comercial ha sido propicio en esta región ya que el ramo industrial ha incrementado sus ventas en más del 4%.

Tijuana: La construcción se mantiene activa en el área de Florido-Blvd 2000 con 7 desarrollos en construcción de los cuales cuatro ya están negociados. La absorción del 3T se estima superará los 100 mil m², casi el doble del registrado en ese mismo período el año pasado, entre otros factores de oportunidad para los inversionistas.