Posterior a los resultados electorales del 6 de junio, los inversionistas perciben mayor certeza a partir de una alianza de fuerzas políticas y prueba de ello fue el comportamiento estable de las principales variables macroeconómicas.

En lo externo, México se afianza como primer proveedor de Estados Unidos, desplazando a China, es un hecho colateral del T-MEC, ya que al primer semestre de 2021 (1S21) ingresaron al país 10 mil millones de dólares según datos de la Secretaría de Economía (SE).

Lo anterior, alienta el impacto en el mercado inmobiliario industrial de México, ya que durante el periodo abril-junio del 2021 los indicadores fundamentales mostraron positivos en la mayoría de los mercados

De acuerdo con la plataforma inmobiliaria Solili, tuvo un incremento trimestral superior al 35%; al 2T21, la suma de demanda bruta total en el país fue de 1.7 millones de metros cuadrados, aunque según las estimaciones se esperaba que este indicador creciera durante el trimestre aproximadamente 15%.

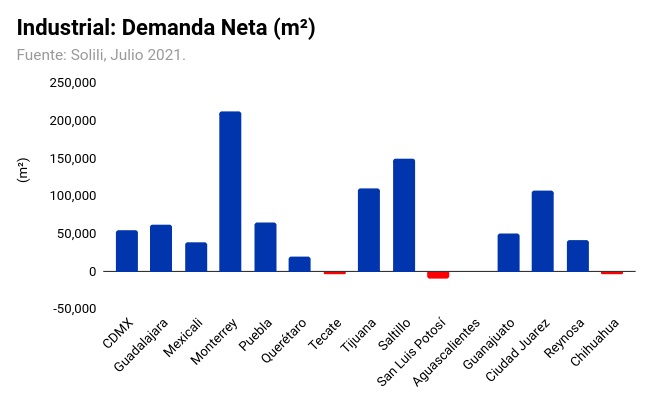

En cuanto a la demanda neta, se totalizó una cifra cercana a 900 mil metros cuadrados, indicador que lo concentraron los principales mercados del país.

Monterrey se posicionó como principal demandante industrial a nacional, con una demanda bruta a 2T21 de 313 mil metros cuadrados, duplicando la cifra del trimestre anterior y casi el triple del monto reportado el mismo periodo del año 2020.

Por su parte, la Ciudad de México, se colocó en segundo lugar con un total de 288 mil metros cuadrados, reportando un incremento trimestral del 10% y 60% anual, con dos tipologías principalmente, la primera de 20 a 30 mil metros cuadrados con 41% y de 5 a 10 mil metros cuadrados con 27%.

Además, Guanajuato, Tijuana, Querétaro, Saltillo y Ciudad Juárez conjuntamente superaron los 100 mil metros cuadrados. En conjunto con Monterrey y Ciudad de México representan en proporción más del 80% del valor total.

Nueva oferta

Con respecto a nueva oferta, es decir, espacios que terminaron construcción y pasaron a formar parte del inventario, se reportó un cifra de 762 mil metros cuadrados, con los valores más significativos en Monterrey, Saltillo, Ciudad Juárez, Ciudad de México y Tijuana; que en total adicionaron 588 mil metros cuadrados a lo existente, alrededor del 80% del país.

Por su parte, el Bajío sumó 92 mil metros cuadrados de nueva oferta que representó el 12% de lo nacional, sobresalen Querétaro con 40 mil metros cuadrados y Guanajuato con 36 mil metros cuadrados de nuevas naves industriales.

La vacancia redujo su brecha en la mayoría de los mercados con disminución de 30 puntos bases. Destacando Guadalajara con una vacancia del 2.5% lo que reflejó un ajuste a la baja de 90 puntos base, producto de la absorción; Tijuana continuó con la menor tasa del país con 1.4% en propiedades existentes vacantes, en contraparte Guanajuato cuenta con la mayor tasa cercana al 9%. Las principales capitales industriales como Ciudad de México y Monterrey, también reportaron ajustes a la baja con contracciones de 10 y 60 puntos base, respectivamente.

Inicios de construcción

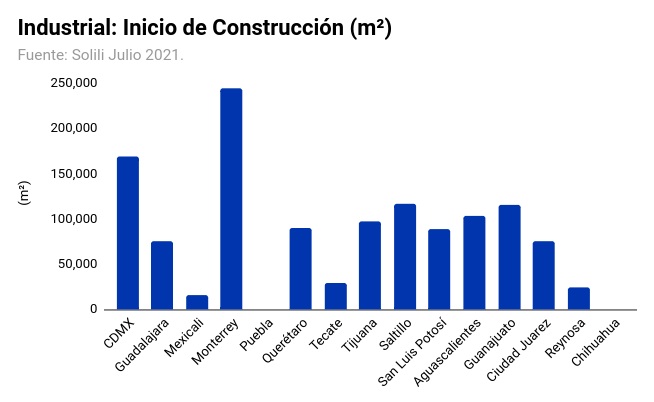

Durante el periodo inició la construcción de 1.2 millones de metros cuadrados en los que Monterrey, Ciudad de México, Saltillo, Guanajuato y Aguascalientes concentraron el 60%.

El inicio de nuevas construcciones en el trimestre representa el 72% de la demanda, lo cual señala una importante correlación entre indicadores en cuanto a la reposición de inventario, aunque no se logró alcanzar el nivel que la demanda exige.

En Monterrey iniciaron 244 mil metros cuadrados de nuevas naves industriales, seguido de Ciudad de México con casi 169 mil metros cuadrados. Monterrey dispone de múltiples proyectos clase A en construcción por más de 250 mil metros cuadrados, donde 57% son proyectos hechos a la medida y 43% especulativos.

Con un inventario industrial a nivel nacional que mantuvo el ritmo de crecimiento del 1% trimestral y casi 5% anual, la tendencia en lo que resta del año apunta a que la mayoría de los mercados continúen con una reducción en la vacancia e incremento en los precios de renta ante una demanda que seguirá al alza.

Estos resultados se reforzaron, por ejemplo, con el acuerdo en la construcción del nuevo cruce fronterizo terrestre multimodal Mesa de Otay II o el anuncio de inversiones por 118 millones de dólares de la empresa ferroviaria Kansas City Southern de México, recientemente fusionada a Canadian Pacific Railway Limited.

Solili concluye afirmando que “Si se toma de referencia los indicadores del mercado inmobiliario industrial al 1S21, el contexto económico, el avance en la vacunación y de las principales economías a nivel global y la reactivación manufacturera mermada por la crisis global, se prevé un segundo semestre con buenos resultados para el sector inmobiliario industrial, incluso superiores a los del 2020”