Además, la FED afirmó que los bancos pasaron las pruebas de estrés, mientras que la Casa Blanca y legisladores acordaron un paquete de infraestructura por 579 mmdd (2.25 bdd original).

En línea con ello, el rendimiento del treasury a 10 años desciende a 1.48% (-1.0 pb.) y el índice dólar baja 0.2%; en este entorno y asimilando la decisión sorpresiva del Banxico de ayer, el USDMXN extiende su tendencia a la baja y se cotiza en $19.73 (-14 cts.). El precio del petróleo WTI sube a 73.4 dpb (+0.2%), el oro se fortalece 0.8% y el cobre se debilita 0.2%.

EU: Ingreso y gasto personal mayo. El ingreso personal retrocedió 2.0% m/m (-13.1% anterior, -2.5% esperado) y el gasto se estancó (+0.4% esperado), lo que refleja la disipación de los efectos de la última ronda de apoyo fiscal (marzo) y de la reapertura económica, respectivamente. El índice de precios general se aceleró de 3.6 a 3.9% a/a, en línea con lo proyectado, y el subyacente pasó de 3.1 a 3.4%, también en línea; sin embargo, a tasa mensual se moderó más a lo estimado, de 0.6 a 0.4% vs. 0.5%).

MX: Anuncio Banxico, IGAE abril. Reconociendo que la inflación se ha acelerado más a lo previsto, aunque reafirmando que, de manera temporal, el Banxico decidió ayer sorpresivamente subir la tasa objetivo a 4.25% (+25 pb.); la decisión fue mayoritaria (3-2).

El IGAE devolvió parte del rebote de marzo (+2.7%) al retroceder 0.2% en abril, destacando al interior caídas en los sectores primario (-2.9%) e industrial (-0.2%), que eclipsaron el avance en los servicios (+0.3%), apoyado por el continuo retiro de medidas sanitarias (comercio p/menor +4.2%, alojamiento y servicios alimentos +7.3%); a tasa anual, el IGAE creció 22.3%, lo que se explica por una fácil base comparativa.

A seguir. Más adelante en el día, se publicará la confianza al consumidor de la U. de Michigan para junio y los Presidentes Regionales de la FED de Minneapolis, Cleveland, Boston y NY tendrán apariciones públicas. La siguiente semana, destacan: en CHI, los índices PMI de manufactura; en la EZ, la inflación al consumidor de junio; en los EE.UU., el ISM manufactura y la nómina no agrícola de junio; y, en MX, cifras de balanza comercial, finanzas públicas y remesas para mayo.

Bursátil

Impulso por plan de Infraestructura y pruebas de estrés. Los futuros de los mercados estadounidenses se ubican en terreno positivo, luego de que los inversionistas valoran el acuerdo de los congresistas para un nuevo plan de infraestructura, por un monto de USD$579 mil millones, mismo que aún será valorado por el Congreso.

Asimismo, hay optimismo por los resultados de las pruebas de estrés de los Bancos, donde la Reserva Federal señaló que las 23 instituciones en el examen de 2021 se mantuvieron “muy por encima” de los niveles mínimos de capital requeridos durante una hipotética recesión económica. La decisión allanó el camino para que los bancos aumentaran los dividendos y recomprasen más acciones. Derivado de lo anterior las acciones de los bancos muestran un comportamiento alcista.

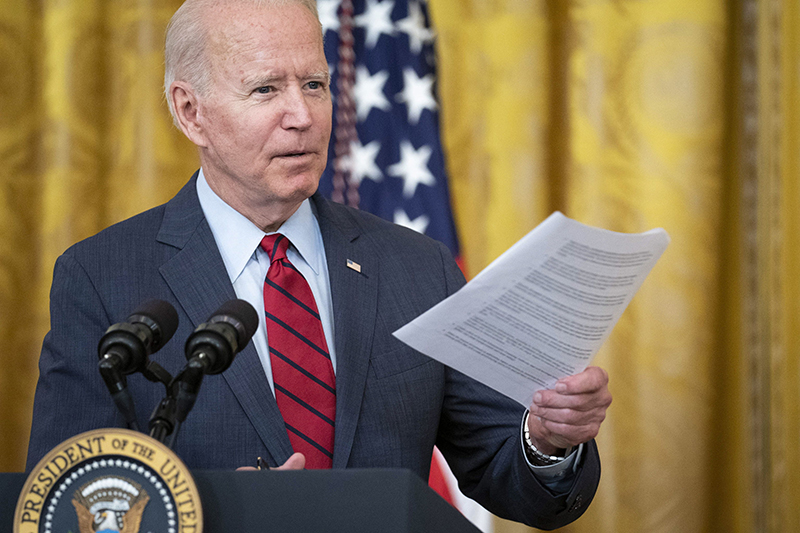

Por su parte los reportes corporativos del 2T21 comienzan de forma favorable, las acciones de Nike suben al dar a conocer resultados mejor a lo esperado. En el tema sanitario se mantienen las alertas en Europa ante la nueva variante Delta, en Sidney la población se mantiene encerrada. Por su parte, Joe Biden advierte sobre los riesgos de la cepa e insta a la población a vacunarse. En datos económicos la atención se ubica en las cifras de ingreso y gastos personales, así como en los discursos que darán diversos miembros de la FED.

Positivo

- CEMEX:Anunció que se encuentra en camino a lograr un apalancamiento de 3.0x, incrementó su Guía en EBITDA a USD$3,100 millones y anticipa incrementar su capacidad de cemento en 10 millones de toneladas métricas.

- NIKE:Reportó utilidades de USD$0.93 por acción, superando los USD$0.51 esperados por el consenso, los ingresos también superaron lo esperado, la empresa se benefició por la demanda acumulada de zapatos y ropa.

- VIRGIN GALACTIC:Sube en pre mercado derivado de que recibió la aprobación por parte de la Administración Federal de Aviación para volar clientes al espacio.

- TESLA:Panasonic anunció que vendió toda su participación en Tesla por USD$3,600 millones.

Neutral

- FIBRA MONTERREY: Realizó la venta del inmueble Casona Los Mochis localizado en la ciudad Los Mochis, Sinaloa, por un monto total aproximado de P$70.0 millones, el inmueble genera un NOI anualizado de P$7.1 millones, por lo que el cap rate de la transacción es de 10%.

Negativo

- FEDEX:Reportó utilidades de USD$5.01 por acción superando el estimado en USD$0.02, los ingresos también superaron lo esperado; sin embargo, comentaron que hacen falta trabajadores y que el gasto de capital incrementaría 22% a/a.

- TELEVISA:Moody´s bajó las calificaciones de emisor y sénior quirografarias de Grupo Televisa, a “Baa2/Aa2.mx” desde “Baa1/Aa1.mx”. La perspectiva se cambió a estable desde negativa.

Cambios

El presidente Joe Biden anunció un acuerdo sobre el gasto en infraestructura de USD $579 mil millones con un grupo de senadores bipartidistas.

El paquete, una excepción del Plan de Empleo Estadounidense de 2,25 billones de dólares de Biden, presentado en marzo, tiene mucho que ver con las mejoras de las carreteras, y el ferrocarril también es un ganador, obteniendo más gastos que la banda ancha. Si bien el plan aún enfrentará oposición en el Congreso, el gran premio para los demócratas será lograr que el resto de los planes de gastos de Biden se sometan a procedimientos de reconciliación presupuestaria que no requerirían el apoyo republicano.

Hemos tenido una semana llena de comentarios de los responsables las políticas económicas de la Fed. Lo único que se está volviendo cada vez más claro es que los funcionarios están divididos. Algunos como el presidente Jerome Powell creen que la inflación regresará a la meta en 2022; otros ven cambios en la política de la Fed el próximo año como necesaria.

El deflactor del PCE de esta mañana, la medida de inflación preferida por la Fed, puede mostrar un repunte del 3,9%. Después de que se publiquen los datos, obtendremos declaraciones del presidente de la Fed de Minneapolis, Neel Kashkari, la presidenta de la Fed de Cleveland, Loretta Mester, el presidente de la Fed de Boston, Eric Rosengren, y el presidente de la Fed de Nueva York, John Williams, que hablarán en varios eventos.

Los grandes bancos mantienen la presión sobre sus empleados para que se vacunen, y JPMorgan Chase & Co. solicita al personal con roles de cara al cliente en Hong Kong que tengan al menos una dosis antes del 30 de junio.

En Europa, los líderes de Alemania y Francia expresaron su alarma que los países dependientes del turismo como Grecia están aceptando visitantes que han sido vacunados con dosis no aprobadas por la UE, como la inyección Sputnik. Más de medio millón de residentes de Sydney están encerrados durante una semana después de un brote de la variante delta allí. Biden advirtió sobre los riesgos que plantea la cepa e instó a más estadounidenses a vacunarse.

Los mercados globales en general están teniendo un final de semana tranquilo, con los bancos de Wall Street subiendo en las operaciones previas al mercado, ya que su aprobación de la prueba de resistencia de la Fed allana el camino para el pago de dividendos. Durante la noche, el índice MSCI Asia Pacific subió un 0,9%, mientras que el índice Topix de Japón cerró un 0,8% arriba.

En Europa, el índice Stoxx 600 se mantenía prácticamente sin cambios, ya que las acciones de viajes se vieron afectadas por los comentarios de los líderes de la UE. Los futuros del S&P 500 apuntaban a un pequeño movimiento alcista en la apertura, el rendimiento de los bonos del Tesoro a 10 años estaba en 1.494% y el petróleo se mantuvo por encima de USD $73 el barril.

EL USD continua ligeramente más débil frente al resto de las monedas con la particularidad del MXN que tiene un rally importante desde 20.05 hasta 19.75 el día de ayer en reacción a la sorpresiva subida de tasas por parte de Banxico que fijó la tasa de referencia en 4.25% con un votación dividida. El día de hoy iniciamos la sesión cerca de 19.80 manteniendo ligera tendencia a la baja junto con el resto de emergentes.