Durante 2021, de los créditos que otorga la banca al sector privado, el hipotecario es el que más está creciendo. El portafolio hipotecario es aproximadamente de un billón 45 mil millones de pesos y aumenta a un ritmo anual de 9.4 por ciento.

La magnitud y crecimiento de la cartera hipotecaria se explica por diferentes razones encabezadas por el bono demográfico; estamos hablando que la media de la edad en México es de 29 años y se crean 650 mil familias cada año que requieren de una solución habitacional.

En particular, las soluciones de crédito hipotecario ofrecen las mejores condiciones de las últimas dos décadas. Estamos hablando de que los productos cuentan con las tasas de interés más bajas que hemos tenido, lo que es un elemento muy positivo.

Asimismo, se tiene un abanico de productos hipotecarios que permiten satisfacer las distintas necesidades en materia de financiamiento a la vivienda. También, el diseño de los productos es muy importante, porque son con tasa fija, pagos conocidos a 15 o 20 años; además, como parte de dicho diseño se integran seguros de vida, daños y desempleo.

Otro componente que ayuda es que el valor de las viviendas creció por arriba de la inflación, pero sin generarse una burbuja en los precios. Además, en México las personas compran una vivienda para crear patrimonio, siendo un elemento que favoreció a que no se detuviera la adquisición de bienes inmuebles.

La suma de todos estos elementos permitió que el crédito hipotecario no se detuviera, y más bien recobrara rápidamente su dinámica de crecimiento.

Ajuste en el tipo de demanda

Vale la pena considerar el tema de la portabilidad hipotecaria debido a que las tasas de interés establecieron los niveles históricos más bajos, por lo que muchas personas aprovecharon para negociar una mejora en las condiciones de su crédito o para cambiar su hipoteca de un banco a otro.

Lo anterior es una forma de restructurar un crédito, porque bajan la tasa de interés y, de la mano, la mensualidad. En algunos casos también se aprovechó para ajustar plazos.

En muchas ocasiones, acompañado de un crédito de liquidez, toda vez que éste permite que se puedan consolidar deudas, es decir, pagar pasivos de corto plazo y con tasas de interés más altas, consolidarlas en un solo crédito y con tasas de interés menores. Eso también ayudó a reconformar los balances de exigibilidad de las deudas de muchas familias.

Por lo tanto, lo que más creció en 2020, derivado de la propia contingencia sanitaria, fue la portabilidad, el cambio de pasivos o de hipoteca para mejorar condiciones y de liquidez. Durante 2021, lo que estamos observando es que está tomando mayor fuerza todo lo que es crédito de adquisición de vivienda, que debe representar aproximadamente al 85% de la colocación hipotecaria bancaria, complementado con préstamos de mejora de hipoteca, de liquidez y de renovación o ampliación.

Este último crédito para el mejoramiento de una propiedad ha crecido de forma importante en la banca, porque muchas personas tuvieron la necesidad de invertir en sus viviendas para poner un cuarto adicional o para hacer alguna remodelación y poder tener un lugar óptimo para trabajar y que, al mismo tiempo, toda la familia pudiera trabajar desde casa.

Sin duda, el sector hipotecario ha sido sumamente resiliente y, considero, hoy es un excelente momento para contratar un crédito hipotecario debido a las condiciones de tasas de interés y por el amplio abanico de productos, además de lo ya mencionado.

Quiero insistir en que durante los 17 o 18 meses que llevamos de pandemia hemos visto que la banca y el sector hipotecario han sido muy resilientes y que se ayudó a miles de familias a mejorar las condiciones de sus créditos, o a través de los programas de apoyo a mantener su liquidez en momentos complejos.

Indudablemente, todavía hay secuelas y sectores productivos que no se han recuperado totalmente, y de los que aún hay que ver la forma de cómo reactivarlos. Existen también muchas personas que traen un programa de reestructura porque no pudieron pagar y, por lo mismo, hay una afectación. Sin embargo, en esta crisis el portafolio de la banca se comportó mucho mejor que en las anteriores.

Permanecen criterios prudenciales

En los últimos 21 años, la banca ha seguido criterios prudenciales que no cambiaron con la pandemia, al contrario, se fortalecieron, porque esto tiene que ser una operación que permita que todos ganen.

Es decir, que el banco preste el dinero, que quien vende la vivienda pueda desplazarla, y que quien necesite una vivienda pueda comprarla y pagarla en el tiempo a través de un crédito hipotecario para crear un patrimonio.

Para que todo sea en el marco de un mercado sano, los bancos deben ser muy cuidadosos, revisar el historial crediticio de la persona, el nivel de deuda y la capacidad de pago. En este sentido, se debe considerar que una persona solo puede destinar el 40 o 45% de su ingreso al pago total de deudas, incluyendo el hipotecario. Si se siguen esas políticas y criterios de originación, se tiene una gran probabilidad de que el crédito sea pagado correctamente.

Mercado sano

Para reafirmar que el portafolio hipotecario de la banca es muy sólido y está sano, hay que hacer referencia de la cartera vencida media a través del Índice de Morosidad (IMOR), que se ubicó en 3.6% después de 17 meses de crisis. Vale la pena comparar el desempeño del portafolio a través del IMOR con otras crisis, como la de 2008-2009, donde este indicador subió en el mismo periodo a un nivel de 4.4.%, y en la crisis de 1995 se situó arriba del 16 por ciento.

Las cifras son contundentes, el portafolio hipotecario se ha comportado mucho mejor, apoyado por los criterios contables especiales oportunos, gracias a las facilidades regulatorias otorgadas, también por los nuevos productos que salieron al mercado y se observó un mucho mayor cuidado de las personas por su liquidez y el pago de sus deudas, lo que creo es un avance en términos de cultura financiera. Independientemente de todo lo sucedido, el crédito hipotecario ha sido un producto que ayudó en el proceso de reactivar la vivienda y por ende la economía.

Estamos hablando de que la cartera vencida en el crédito hipotecario de la banca se incrementó aproximadamente 45 puntos básicos en el último año, que resulta un ajuste marginal por todo lo que ha sucedido en medio de la crisis sanitaria.

Penetración e Innovadores

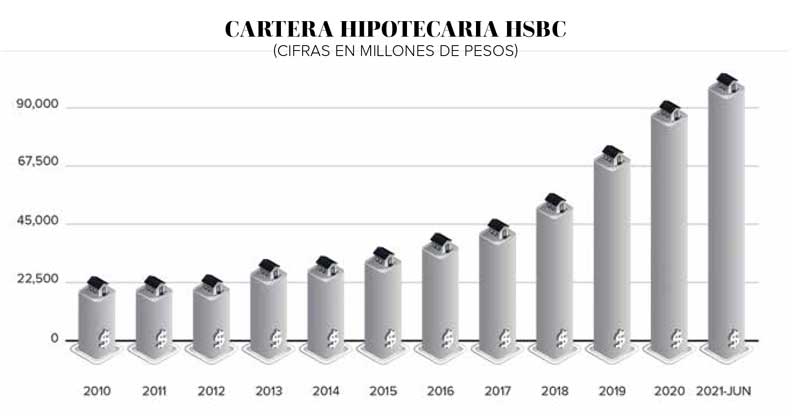

Durante los últimos tres años, en HSBC hemos incrementado muy significativamente nuestro portafolio hipotecario mediante la mejora de los tiempos de respuesta, la cercanía con los canales comerciales y de nuestros niveles de servicio como elemento fundamental; asimismo, por ofrecer un producto con buenas condiciones financieras y ampliar nuestro anaquel de productos hipotecarios.

También hemos mejorado la calidad de nuestra originación a través de políticas de crédito alineadas a las necesidades del mercado.

Todo este conjunto de iniciativas nos ha llevado a ser un jugador muy importante en el sector hipotecario y ser el banco que más ha crecido en términos de originación y portafolio, cuando hace cuatro años teníamos un participación de entre 5 y 6%, y ahora es de alrededor del 16 por ciento.

Como parte de la evolución del producto y en momentos complejos de la contingencia sanitaria se lanzaron dos nuevas iniciativas a mediados del 2020, la primera fue:

Fovissste para todos, que es un producto cofinanciados en pesos, tasa fija y pagos conocidos, se tiene el descuento del pago mensual de la nómina del derechohabiente lo que permite una mayor accesibilidad, y se utiliza su Saldo de la Subcuenta de Vivienda como parte del enganche, y la aportación patronal como acelerador en el pago del crédito.

Y Aplaza 3, que permite diferir el pago de las primeras tres mensualidades del crédito hipotecario donde los seguros de vida y daños, lo paga el banco por cuenta del cliente, esta campaña permitió que los clientes no tuvieran que diferir su opción de compra en momentos de alta incertidumbre.

A más de un año de su lanzamiento, el 'Fovissste para Todos' representa por su diseño el producto hipotecario con el mejor Costo Anual Total, además ha tenido un crecimiento importante y un excelente desempeño, y en Aplaza 3, sus positivos resultados nos permitieron volver a implementarlo, el cual estará vigente hasta finales de Octubre del 2021.

Por qué con HSBC

El elemento principal es el servicio; el acompañamiento y asesoramiento que hacemos a la persona cuando está llenando una solicitud y definiendo cuál es el crédito que mejor le conviene, hasta la firma de la escritura.

Indudablemente, esto tiene que ir de la mano de buenas condiciones financieras; es decir, un conjunto de cosas que nos hace ser, hoy en día, la mejor oferta en materia de crédito hipotecario en nuestro país.

También hemos hecho un gran esfuerzo en temas de banca digital mediante herramientas que permiten que una gran parte del proceso se pueda hacer desde un dispositivo móvil, y que la interacción con nuestros ejecutivos sea en puntos específicos para facilitarle el proceso a nuestros clientes.

El tiempo de respuesta es dos a tres días para tener la autorización definitiva del crédito hipotecario. Sin embargo, todo el proceso tardará dependiendo de la entidad federativa por temas de registro público de la propiedad. Pero somos un banco que tiene muy estandarizados sus tiempos en cada estado.

Tenemos presencia a nivel nacional, contamos con ejecutivos y una red de sucursales muy amplia que conoce perfectamente el producto hipotecario, y con el cual hemos generado una extraordinaria simbiosis comercial que permite que trabajen de la mano con un equipo especializado para brindar el mejor servicio a nuestros clientes, ese es el enfoque principal.

Texto Enrique Margain - Director Ejecutivo de Crédito Hipotecario y Automotriz HSBC

Foto: © Alexandersikov / Chernetskaya