En el 1T 2018, la demanda de espacios corporativos clase A/A+ en la CDMX registró un récord histórico con casi 200,000 m2.

De acuerdo con los estudios de mercado que hacemos trimestralmente en CBRE México de las principales ciudades del país, podemos afirmar que la inversión en Real Estate comercial se mantiene sólida y a pesar de la incertidumbre que hay en el tema económico desde el año 2017, tanto por factores externos como internos, los mercados muestran un ciclo expansivo.

Hasta el primer trimestre de 2018 se reportaron 2.08 millones de metros cuadrados de construcción de espacios de oficinas repartidos entre los tres principales mercados: Ciudad de México, Monterrey y Guadalajara. Una tendencia que ha sido sostenida en los últimos años.

Algo similar ocurre en el segmento de los centros comerciales, donde nuestro balance al cierre de 2017 indicó que había en construcción 1.9 millones de metros cuadrados para darle cabida a la demanda de retailers.

Aunque cada uno de los mercados sigue su propio ciclo, las cifras de ambos segmentos son contundentes y nos indican que se vive una expansión.

OFICINAS

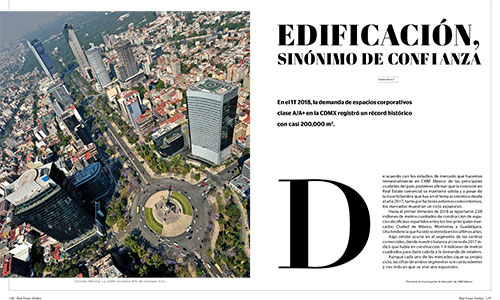

La Ciudad de México continúa siendo el centro corporativo más importante del país. Concentra el 90% del inventario clase A/A+. Al cierre del primer trimestre reportó un inventario de 6.2 millones de m2 de esta clase de activos, pero si se toma en cuenta todas las categorías de edificios, el inventario total asciende a 11.4 millones de metros cuadrados.

Hasta marzo pasado, la cifra en construcción llegó 1.7 millones de m2, con 67 proyectos activos —en pleno desarrollo— y que serán entregados en los próximos cuatro años. Este sería el tercer año consecutivo en que el indicador de construcción se mantiene en estos niveles, es decir, que sostiene mucha consistencia en su ritmo de expansión.

Las cifras de construcción están muy en línea con el promedio que se observa desde 2016 a la fecha. Sin embargo, como la tasa de disponibilidad se ubica en 15.5%, prácticamente en el techo de lo que es un mercado sano, en el futuro podrían dosificarse los 50 proyectos que hoy están planeados, que actualmente están en proceso de trámites y con factibilidad de iniciar su construcción a lo largo del año en curso.

Por su tamaño, el mercado de oficinas de Monterrey es el segundo en importancia, al acumular un inventario de oficinas clase A/A+ de 1.16 millones de m2. Actualmente reporta 192,000 m2 en construcción y registra 33 proyectos que están planeados y de los que ya se han confirmado 20 que representan otros 247,000 metros cuadrados.

Este mercado se destaca por su tasa de vacancia de 13.9%, cifra que no se observa desde el primer trimestre de 2014, cuando fue de 12.8%, luego de presentar una fuerte demanda en el inicio del presente año.

En el caso de Guadalajara, es un mercado que cuenta con un inventario de 525,000 m2 de espacios clase A/A+ y cuenta con 216,349 m2 en proceso de construcción entre 15 proyectos. Si se consideran todas las clases, el inventario llega a 790,000 metros cuadrados.

Los planes de nuevos desarrollos con factibilidad de dar inicio este mismo año suman 65,000 m2. Aquí la tasa de vacancia se ubicó al cierre del primer trimestre en 20.14%, nivel elevado debido a la incorporación de oferta nueva en los últimos dos años.

A pesar de ser un mercado mucho más pequeño respecto a los dos anteriores, el inventario ha tenido un fuerte crecimiento en los últimos años y continúa en expansión.

|

Submercado |

Inventario (m2) (000) |

Tasa de Disponibilidad |

Precio de Lista en Renta (US$/m2/mes) |

|

Azcapotzalco |

105 |

11.11% |

19.00 |

|

Bosques |

307 |

5.29% |

28.83 |

|

Insurgentes |

825 |

11.26% |

26.61 |

|

Interlomas |

101 |

26.87% |

21.84 |

|

Lomas Altas |

91 |

12.83% |

24.60 |

|

Lomas Palmas |

677 |

13.49% |

32.47 |

|

Periférico Sur |

581 |

8.01% |

23.60 |

|

Perinorte |

429 |

57.12% |

18.95 |

|

Polanco * |

1.2 |

12.82% |

26.60 |

|

Reforma Centro |

760 |

17.03% |

29.54 |

|

Santa Fe * |

1.3 |

12.15% |

23.09 |

|

TOTAL * |

6.2 |

15.50% |

24.70 |

|

Submercado |

Inventario (m2) (000) |

Tasa de Disponibilidad |

Precio de Lista en Renta (US$/m2/mes) |

|

Country |

52 |

3.40% |

13.40 |

|

Margáin-Gómez Morín |

247 |

18.50% |

26.68 |

|

Monterrey Centro |

159 |

4.70% |

16.01 |

|

San Jerónimo-Constitución |

74 |

8.50% |

15.37 |

|

Santa María |

141 |

12.70% |

19.64 |

|

Valle |

50 |

24.10% |

20.63 |

|

Valle Oriente |

434 |

16.20% |

21.15 |

|

TOTAL * |

1.16 |

13.90% |

21.96 |

|

Submercado |

Inventario (m2) (000) |

Tasa de Disponibilidad |

Precio de Lista en Renta (US$/m2/mes) |

|

López Mateos - Américas |

57 |

49.10% |

21.24 |

|

Plaza del Sol |

67 |

12.80% |

21.39 |

|

Providencia |

13 |

45.50% |

17.01 |

|

Puerta de Hierro |

179 |

17.80% |

21.21 |

|

Vallarta - Periférico |

76 |

2.30% |

18.48 |

|

Zona Financiera |

104 |

22.20% |

19.48 |

|

Periférico Sur |

23 |

21.50% |

17.98 |

|

Centro |

6 |

28.90% |

12.64 |

|

TOTAL |

525 |

20.10% |

20.27 |

*Millones

Fuente: CBRE, Research, 1T 2018

RETAIL

El mercado de centros comerciales en el país ha experimentado una gran expansión en los años recientes. Al cierre de 2017 se contabilizó un inventario de 22.06 millones de m2 y lo más relevante es que finalizó el año pasado con 40 proyectos en construcción a lo largo del país que representan 1.87 millones de metros cuadrados.

Como balance, durante 2017 iniciaron operaciones 18 centros comerciales en el país y hubo tres ampliaciones, con lo cual se agregaron 57,360 m2 al inventario nacional.

Como parte de una tendencia de mercado, se destaca que 38% de la oferta nueva (ocho centros comerciales) corresponde a desarrollos que forman parte de complejos de usos mixtos.

Nuestro análisis confirma que se mantendrá el crecimiento del sector, como lo muestra los 40 nuevos centros comerciales actualmente en construcción y contemplados para iniciar operaciones durante el año en curso; destaca el hecho que la mitad de estos complejos comerciales serán abiertos en la Zona Metropolitana de la Ciudad de México (ZMCDMX).

Otro elemento destacado dentro de la tendencia expansiva del sector retail en México, es la constante llegada de nuevas firmas al país ante el creciente consumo. Durante el año pasado, 50% de éstas correspondió a boutiques de ropa para mujer y tiendas especializadas en deportes.

La importancia de los nuevos retailers que llegan al país, es que impulsa a los centros comerciales en operación a hacer ampliaciones y amplía las opciones para los nuevos centros comerciales.

|

Zona |

Inventario (Millones de m2) |

Centros Comerciales en Construcción |

Total de Construcción (m2) (000) |

|

Centro |

4 |

5 |

278 |

|

Metropolitana |

7 |

20 |

865 |

|

Noreste |

3 |

2 |

75 |

|

Noroeste |

2 |

3 |

161 |

|

Occidente |

2 |

3 |

176 |

|

Sureste |

3 |

7 |

316 |

|

Suroeste |

840 * |

0 |

0 |

|

TOTAL |

22 |

40 |

1.8 ** |

*Miles

**Millones

Fuente: CBRE, Research, 2017

Texto Yadira Torres

Foto: CBRE