Es un 2006 donde el bien raíz corporativo mantendrá su ritmo de absorción de espacios, los centros comerciales ponen a prueba conceptos para una demanda creciente, los parques industriales sostienen la recuperación en el norte del país y el mercado turístico, pese a los huracanes, continuará siendo una buena opción para invertir.

En medio de este mosaico de posibilidades están los múltiples proyectos en construcción en ciudades como el Área Metropolitana y la Ciudad de México, con 16 edificios corporativos, cinco centros comerciales, cinco parques industriales e incluso un hotel del segmento turístico en Avenida Reforma (ver gráfica: Edificios en construcción).

El crecimiento regional es otra variable importante del pronóstico 2006. En términos generales, México, Guadalajara y Monterrey siguen liderando la dinámica de este año.

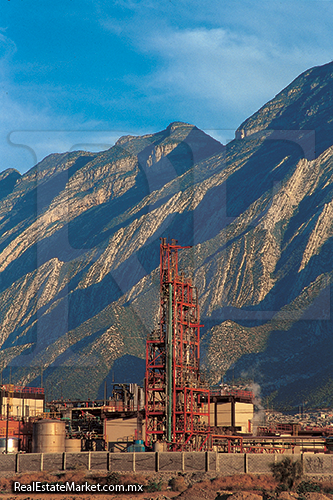

Así mientras el Área Metropolitana de la Ciudad de México tendrá movimiento en lo industrial, comercial y corporativo, en Monterrey seguirá punteando la dinámica industrial debido al auge en manufactura y maquila, por su cercanía con la frontera con Estados Unidos. En Guadalajara lo que destaca es la industrial, pero más enfocada a los centros de distribución, además de las oportunidades crecientes para el mercado comercial y corporativo, aunque a menor escala.

Enrique Carrillo Lavat, presidente de CMI Staubach, sintetiza la percepción general: “Las perspectivas en este 2006 son muy buenas porque hay una inercia importante de los bienes raíces. Destacan los comercios (retail), lo habitacional, las oficinas se recuperan y lo industrial, que ha tenido años de capa caída, se recobra fuerza en Monterrey, Tijuana, Matamoros, Juárez, centros de distribución norte, mientras que en el Distrito Federal no hay gran boom pero sigue caminando bien”.

Pese a todo, la cautela no desaparece entre las corporaciones en un año eminentemente electoral.

El factor electoral

“Aunque actualmente prevalecen excelentes condiciones para firmar contratos de arrendamiento o adquisición de créditos para la compra de inmuebles, al igual que para los inversionistas patrimoniales, este año los usuarios tendrán un comportamiento más cauteloso debido al impacto que tendrán las elecciones en la economía del país”, reconoce Vanesa Fonseca, directora de Análisis de Mercados de Alles Group ONCOR International.

Y va más lejos: “El 2005 fue exitoso para los inversionistas patrimoniales. Sin embargo el 2006 parece indicar un movimiento importante antes de las elecciones de julio y del resultado de las mismas dependerá el futuro para los inversionistas de éste y todos los ramos de la economía mexicana. Aunque el sector de la construcción y desarrollo inmobiliario será el que más resienta los cambios positivos o negativos que se deriven de las elecciones”.

Carrillo Lavat cree que “cualquiera que resulte ganador será bueno para lo que es la industria de los bienes raíces y la construcción”.

Pero qué ha ocurrido en el sexenio que está a punto de terminar. En términos generales, analistas de firmas como CB Richard Ellis, Jones Lang LaSalle, Colliers Internacional, BDI y Alles Group coinciden en que se ha podido observar “estabilidad” dentro de las industrias.

Comparado con factores macroeconómicos, dicen que si bien es cierto que existe desempleo y bajas ventas para muchas empresas, consideran que se debe más a un proceso de globalización que nos está afectando debido a la falta de competitividad de la industria mexicana y a las variaciones económicas que han influido en las economías del Primer Mundo.

El eje de la estabilidad tiene en su interior factores como la estabilidad en el tipo de cambio, las tasas de interés a la baja, la oferta de financiamiento a “tasas fijas” y la transparencia para trámites gubernamentales, tales como permisos y licencias.

En la misma línea destacan la creación de los Fideicomisos de Infraestructura y Bienes Raíces (FIBRAS) y el auge de los fideicomisos inmobiliarios, con los cuales también se logra “transparencia” en las operaciones.

Victor Lachica.

Mercado seguro y rentable

Juan Flores, gerente de Estudios de Mercado en CB Richard Ellis, dice que la llegada de las FIBRAS “van a fomentar aún más la inversión dentro del sector inmobiliario. En México están bajando las tasas de capitalización, pero aún son superiores a las que se registran en Estados Unidos o Europa. México es un destino seguro para las inversiones inmobiliarias y de bajo riesgo”.

En resumen, la estabilidad ha alentado el cierre de operaciones de largo plazo. Por ejemplo, en el mercado corporativo la mayoría de las operaciones realizadas son de renta y un gran número de los propietarios muestran poco interés en cerrar transacciones en venta. En promedio, durante los últimos años del total de las transacciones registradas 80 por ciento son en renta. Incluso para los desarrolladores, que dejó de ser atractivo el mercado sobreofertado de oficinas motivó “la vuelta o cambio de enfoque que han tenido muchos desarrolladores y reorientar sus recursos a la construcción de vivienda, que antes no le permitían obtener los retornos requeridos en oficinas debido a los bajos precios de rentas”, puntualiza un analista.

Giovanni D´Agustino.

Corporativo: dos años más con qué cumplir

El termómetro más eficiente de la industria inmobiliaria es el corporativo. Y quienes saben de él aseguran que los precios de arrendamiento tocaron fondo y que la demanda de espacios será cubierta en los próximos dos años, gracias a la ocupación de edificios disponibles y al crecimiento del empleo en el sector servicios, que motiva la adquisición de espacios (ver gráfica: Los precios de oficinas 2006).

Esto indica que para el mercado de oficinas es el momento de rentar o comprar espacios, porque la disponibilidad está bajando y los precios tienden a subir. Eso lo saben corporativos nacionales y extranjeros, incluso el gobierno, gran usuario y comprador de inmuebles, que ha impulsado el desarrollo inmobiliario en todos los aspectos. Hoy día se pueden arrendar espacios en un promedio de 17 a 28 dólares por metro cuadrado mensual en las zonas más cotizadas.

Los expertos auguran que para este año la sobreoferta en oficinas de años reciente quedará atrás debido a factores externos. Los ataques terroristas del 11 de septiembre de 2001 en Estados Unidos, también conocido como el 9/11, y el lento desarrollo económico de esa economía detuvieron la contratación de espacios.

El fenómeno de construcción de corporativos disminuyó durante 2005 porque los desarrolladores prefirieron esperar a que los precios de renta se estabilizaran, ya que durante los dos años anteriores la sobreoferta provocó que los precios de renta disminuyeran, sobre todo en submercados como Santa Fe, donde algunos desarrolladores ofrecieron precios bajos y muy atractivas concesiones para captar clientes dentro de sus edificios.

Una razón más, que modificó a la construcción, es el inicio de una falta de terrenos con buenas ubicaciones dentro de los mercados más demandados, lo cual provocará escasez de espacios grandes disponibles en edificios de buena calidad y traerá como consecuencia que poco a poco los precios comiencen a recuperarse.

“Estas condiciones de mercado han sido aprovechadas por importantes empresas que han reubicado sus oficinas en edificios de excelente calidad con sistemas “state-of-the-art” a costos muy competitivos”, explica Jorge Velasco, director de Análisis de Jones Lang LaSalle.

Juan Flores de CB Richard Ellis señala que durante el año 2005 la tasa general de disponibilidad del mercado de oficinas fue de 11 por ciento, la más baja de la década.

Henry McDonald.

Por el momento se ha iniciado en la ciudad el desarrollo de 224 mil metros cuadrados de oficinas; sin embargo, a pesar de que la construcción sigue adelante, la mayoría de los proyectos que se desarrollan son Built to Suit o tienen un cliente importante previamente contratado. De hecho, 25 por ciento de los espacios que se están construyendo en la Ciudad de México ya tiene un usuario previamente contratado.

Los factores anteriores son característicos de un mercado en recuperación, el volumen de precios es adecuado para que la demanda inicie la absorción de la cantidad de espacio disponible que se encontraba en el mercado. Esta es una inmejorable oportunidad para las empresas que quieren mover sus operaciones a edificios más eficientes y con mejores condiciones.

Víctor Lachica, director general de Cushman & Wakefield, estima que para el 2006 “los precios permanecerán estables, así como la tasa de desocupación. La demanda de espacios corporativos es una gran expectativa para los desarrolladores, esperando una importante actividad de mercado para este año, considerando la llegada a México de firmas internacionales, así como la expansión y reubicación de empresas nacionales”.

Al cierre de 2005 el mercado de oficinas clase “A” en la Ciudad de México tuvo un inventario de aproximadamente 2.8 millones de metros cuadrados, de los cuales 315 mil 699 metros cuadrados están disponibles en edificios ya terminados, y hasta el momento hay 180 mil 174 metros cuadrados en construcción en edificios ya identificados.

Jorge Velasco estima que a diciembre de 2005 las transacciones en edificios clase “A” registraron un total de 273 mil 131 metros cuadrados. “Esto es un número que muestra una tendencia creciente de acuerdo con las estadísticas anuales de los últimos años, con excepción del 2004 donde debido a varias transacciones grandes que se dieron al mismo tiempo, la absorción fue la más grande en la historia de este segmento de mercado”, detalló Velasco.

El máximo atractivo para inversionistas patrimoniales está en los terrenos del corredor norte, que son sumamente atractivos y ofrecen una inmejorable plusvalía.

Otras estimaciones más amplias señalan que el año pasado se comercializaron 421 mil 985 metros cuadrados en todas las categorías de edificios (A+, A, B y C).

“La mayor parte de las operaciones del 2005 se derivaron del interés de reubicación en zonas más óptimas y la renovación de sus corporativos en mejores edificios dentro de la ciudad, así como para satisfacer necesidades de expansión de empresas, que por las condiciones macroeconómicas del país y las oportunidades de financiamiento a tasas fijas han logrado tener crecimiento”, dijo Giovanni D´Agostino, director general de Alles Group.

Para 2006 ésta y otras firmas estiman que el inventario se verá incrementado en alrededor de 50 mil metros cuadrados, ya que se espera la terminación de cuatro nuevos edificios AAA en la Ciudad de México. Los edificios que se agregarán al inventario para el 2006 son Torre Libertad y Parque Reforma 222 en el Corredor Reforma Centro y dos edificios más en el corredor Insurgentes. Otros edificios importantes serán el corporativo Antara Polanco, Torre Murano, Torre Platinum, Eurocenter, Torre Banca y Arcos Norte.

Y si la absorción en el mercado de oficinas clase A se mantiene en niveles cercanos a los de los últimos años, Jones Lang LaSalle pronostica que en el 2007 existirá una oferta mínima de este producto, por lo que vuelve a ser una alternativa interesante de inversión.

Por lo pronto, Pedro Azcué, presidente de Jones Lang LaSalle Latin America expresó que para el inversionista patrimonial no existen las condiciones de una inversión favorable porque “las rentas están deprimidas aunque empiezan a incrementarse. El mercado de oficinas será una buena inversión en un par de años (ver siguiente punto) aunque para llegar a capturar esa buena inversión habría que iniciar los proyectos ahora”.

Otros conocedores del mercado, como Henry McDonald, senior vicepresidente del Área de Servicios Corporativos en CB Richard Ellis, van más allá. “El mercado de oficinas tiene que verse a futuro. Existen al menos 25 empresas de corte internacional que buscarán pronto grandes superficies de espacios en la ciudad, y probablemente no pueda cubrirse la demanda por la escasez de terrenos en el Distrito Federal”, señaló.

Continúa crecimiento

en retail

Cualquiera involucrado en el retail, o mercado de centros comerciales, hubiese jurado que con 30 centros comerciales en construcción el negocio difícilmente podría vivir fracasos o estancamiento.

La era actual del retail no ha arrojado números caóticos. Pero los puntos de vista sobre el porvenir de un negocio poco conocido, con cada vez más participantes, concluyen que en este año la inercia de expansión se mantendrá, sobre todo porque el consumo interno y externo mantienen su ritmo de crecimiento.

Enrique Carrillo, de CMI Staubach, asegura que el boom a nivel República se mantiene. “Nosotros vamos a comercializar dos centros comerciales en Hermosillo y en Mérida. Pero hay muchos desarrolladores que se han consolidado y han mejorado muchísimo calidad y operación. Además, siguen surgiendo nuevos centros comerciales”.

Incluso, dice que esta dinámica hará que los precios se sigan consolidando y que en muchos casos crezcan, por tanto los precios de renta y los guantes por traspaso elevarán su nivel.

Del lado de los desarrolladores se dice que hay inviabilidad por los altos precios de los terrenos. Con todo, sólo en la Ciudad de México se construyen los proyectos Reforma 222, Antara Polanco, Metrópoli, Arcos Bosques y se proyecta Paseo Interlomas.

Nuevo Laredo, Reynosa, Matamoros, Tehuacán en Puebla, Morelia, Tepic, Cancún y Juárez, y de nuevo la Ciudad de México, atraen nuevas construcciones lideradas por firmas como GICSA, PDC2, Chelsea Property Group, O´Connor Capital Partners con socios mexicanos, Frisa, Sordo Madaleno, Caabsa, GACCION, Liverpool, Palacio de Hierro, Walmart, Cinemex, Cinépolis, Cinemark y Multimedios de Monterrey.

En esas ciudades medias pueden observarse categorías como centros comerciales comunitarios, regionales, de usos mixtos, entretenimiento y tipo outlet.

Levanta capa caída sector

industrial

Apenas hace un año, quienes invertían en el mercado inmobiliario industrial tenían claro que el crecimiento continuo de cuatro años previos no se mantendría. La diferencia en el entorno también aplicó para distintas zonas del país, como Monterrey, El Bajío, Querétaro, Guadalajara y Tijuana.

Monterrey, por ejemplo, se caracteriza por tener un mercado de manufactura industrial, principalmente, de maquiladoras, donde cerca de 75 por ciento corresponden a plantas de compañías americanas, 5 por ciento asiáticas y 5 por ciento europeas. “Estas compañías están dedicadas principalmente a la industria eléctrica, automotriz y electrónica”, comentó Marcela Gómez, directora de Análisis de Mercados en Cushman & Wakefield. De Guadalajara, dijo que es un estado con una economía que ha dado intentos de crecimiento, pero sigue sin poder consolidar una estabilidad sólida en el mercado de oficinas e industrial. Los daños provocados a las industrias electrónica y de software por la competencia de los países asiáticos terminaron por enterrar el auge industrial que lo catalogó apenas cinco años atrás como el Silicon Valley mexicano.

Sin embargo, Miguel Ángel Vázquez, analista de mercado en BDI CORP, opina que “la inversión industrial ha mostrado un constante crecimiento, ya que desarrolladores como GACCION, CPA, METTHA, ELMAN, entre otros, se encuentran adquiriendo tierra para desarrollar nuevos parques industriales, sobre todo en el norponiente del Estado de México”.

Es la propia dinámica de la industria en el ámbito nacional la que fomenta la demanda de espacios industriales.

Juan Flores, de CB Richard Ellis, puntualizó que “para el mercado industrial del área metropolitana de la Ciudad de México es el momento de ocupar espacios. Los precios son atractivos para la renta de espacio industrial y mantienen niveles adecuados de precio. Los terrenos están subiendo de costo debido a la escasez”.

Pero el máximo atractivo para inversionistas patrimoniales está en los terrenos del Corredor Norte, que son sumamente atractivos y ofrecen una inmejorable plusvalía. Las naves industriales son escasas dentro de este mercado. Es una buena oportunidad de comprar viejos inmuebles industriales para reciclar o remodelar, con lo que se obtiene un excelente rendimiento.

Sin duda, el mercado inmobiliario va viento en popa y su dinámica no parece cambiar, con todo y el escenario político que vivimos.