DESPUÉS DE CINCO AÑOS DE VIGOROSO CRECIMIENTO, EN 2017 EL MERCADO HIPOTECARIO HA MODERADO SU DESEMPEÑO. PODRÍA TENER UN MÍNIMO CRECIMIENTO E INCLUSO, CIERTO ESTANCAMIENTO EN LO QUE RESTA DEL AÑO, PERO SEGUIRÁ SANO Y DISPUESTO A REPUNTAR CUANDO LAS CONDICIONES LO PERMITAN.

El ciclo hipotecario de México ha enfrentado al menos, tres elementos que afectaron su ritmo de crecimiento. Entre ellos destacan el empleo, las tasas de interés y la incertidumbre económica mundial. Sin embargo, lejos de experimentar una crisis, el segmento solamente vive una especie de desaceleración y se mantiene a la expectativa de volver a retomar su ritmo de expansión.

Incluso, luego de un periodo de moderado repunte en las tasas de interés hipotecarias, éstas ya reiniciaron su corrección a la baja.

En opinión de los diversos especialistas entrevistados por Real Estate Market & Lifestyle, además que el portafolio hipotecario bancario goza de buena salud, las variables fundamentales lo apuntalan luciendo sólidas, y coincidieron además en que estos productos siguen siendo adecuados y que mantienen además, condiciones favorables, gracias a una fuerte y sana competencia entre los participantes.

10 años de expansión

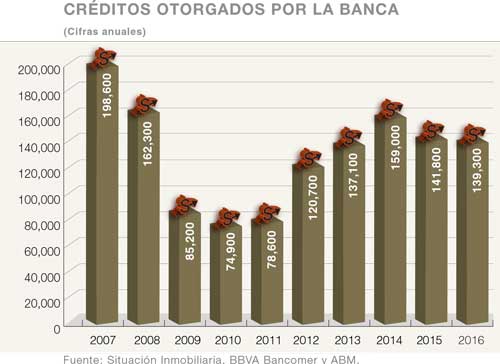

Considerando que estamos a 10 años que inició la gran crisis financiera internacional originada en Estados Unidos —ante el cual nuestro mercado se mantuvo con más certeza pero no ajeno a su efecto—, constatamos que en el mismo periodo, la banca mexicana otorgó más de 1.2 millones de créditos hipotecarios, cifra por demás sobresaliente.

De acuerdo con la historia moderna del crédito hipotecario en México, en particular a lo observado entre los años 2008 y 2009, cuando el país enfrentó una recesión económica, y se sortearon las fuertes aguas del crack financiero internacional ocasionado por el sector inmobiliario a través de las hipotecas subprime norteamericanas, en esa época ni en la actual, el mercado de crédito individual a la vivienda en México no entró en crisis.

Según los diversos puntos de vista, la demanda no ha mostrado ningún cambio en su estructura, ya que el país seguirá manteniendo un bono demográfico al alza, si acaso, su comportamiento ha sido prudente en la primera mitad de este año en curso, o bien, se ha visto poco afectado por las condiciones coyunturales de la elección americana.

Por el lado de la oferta, fuera del moderado repunte de las tasas de interés, la competencia entre los grandes bancos sigue siendo férrea y la llave del financiamiento está completamente abierta.

Se modera la colocación

Durante la primera mitad de 2017, el crédito hipotecario en su conjunto —y la banca en particular—, observó una disminución en el número total de créditos otorgados, pero ello no evitó que la colocación de recursos mantuviera un paso positivo.

De acuerdo con cifras de la Asociación de Bancos de México (ABM), el número de créditos otorgado por la banca de enero a junio de 2017 sumó 61,100, a diferencia de los 64,800 del mismo periodo de 2016, lo que significó una contracción a tasa de -5.7 por ciento.

A pesar de ello, el monto que colocó la banca alcanzó 69,600 millones de pesos (mdp) de financiamiento para la adquisición de una propiedad, en comparación con los 68,600 mdp del comparativo de 2016, para observar un avance de 1.5% a ritmo anual.

Estancamiento Temporal

De acuerdo con analistas de BBVA Bancomer, la combinación entre el crecimiento del empleo y las favorables condiciones de financiamiento son fundamentales para mantener el crecimiento del sector.

En diferentes magnitudes, ambas se han alterado entre 2015 y 2017, por lo que la tendencia del mercado también se modificó desde el segundo semestre de 2016 y el primer semestre de 2017.

En su reporte “Situación Inmobiliaria” destacaron que “el cambio de tendencia que han registrado las tasas de interés, que todavía se mantienen en niveles muy competitivos, se ha combinado con un menor ritmo de generación de empleo, principal determinante de la demanda por vivienda”.

Es cierto que el empleo sigue aumentando a tasas positivas, lo cual es alentador, pero el segmento de cinco salarios o más, dejó de presentar crecimiento.

Por lo que respecta a las tasas de interés pasivas de largo plazo, luego de varios meses de estabilidad, desde el cierre de 2016 mostraron repunte, por lo que irremediablemente éste se tenía que trasladar al crédito individual.

El riesgo que sostienen los expertos de la institución financiera podría implicar estancamiento: “De mantenerse estos factores en (todo) 2017, el mercado hipotecario podría registrar un crecimiento menor que la economía e incluso, mantenerse estancado por primera vez en varios años”.

Además, el banco señaló durante la presentación del informe, que el ciclo hipotecario obedece a dinámicas macroeconómicas, principalmente al estar muy alineado a la contracción en la generación de empleo de más de cinco salarios mínimos, además de la menor confianza del consumidor y diversas repercusiones por el mayor costo del crédito, aunque éste ya se estabilizó.

Recordó que no solo se trata de tener empleo, sino también de contar con capacidad de pago. El especialista explicó que si bien el empleo general está creciendo, el remunerado con más de cinco salarios mínimos dejó de crecer, y era el que impulsaba la demanda de crédito en años previos.

Puntualizó que éste es uno de los principales factores que explican el freno que observa la demanda. Adicionalmente, afirmó que el salario real se ha visto impactado por la inflación que ha subido de forma importante. “Esto obedece a las dinámicas macroeconómicas y creemos que es algo temporal, pero sí habrá menor dinamismo”, puntualizó.

A pesar de lo anterior, el mercado hipotecario ha mostrado adaptabilidad en el camino hacia su parte más baja del ciclo económico.

Grandes números del mercado

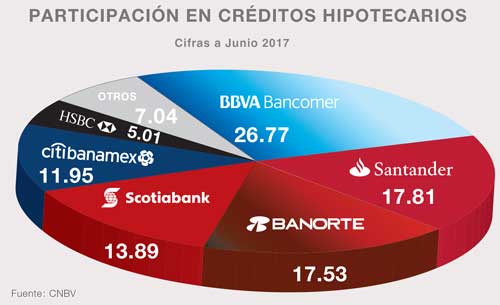

Enrique Margain, director ejecutivo de Crédito Hipotecario de Scotiabank realizó un resumen de la magnitud de los alcances del mercado hipotecario en México.

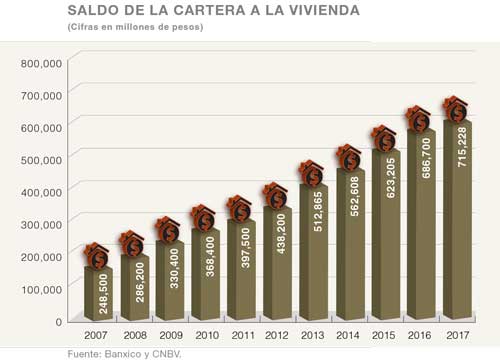

El portafolio hipotecario de México, considerando a los bancos y los organismos públicos, vale como 2.1 billones de pesos, lo que implica que se ha duplicado en los últimos 10 años. Este portafolio representa 11% del Producto Interno Bruto (PIB) nacional, de ahí su enorme importancia.

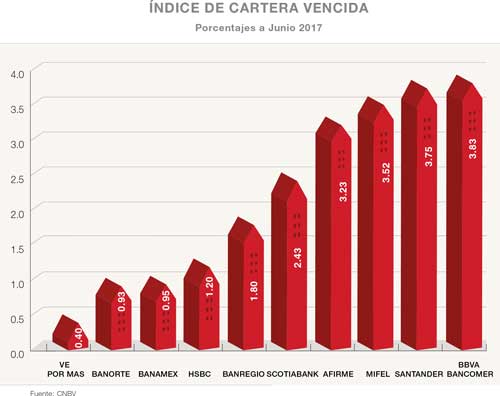

Destacó que a pesar del acelerado crecimiento del portafolio bancario —que de hecho creció a ritmo de dos dígitos en forma constante hasta el año pasado—, nunca mostró un perjuicio en la calidad del propio portafolio, porque la tasa de morosidad ha venido a la baja. Es decir, a pesar de su gran crecimiento, lo importante es que se ha mantenido la calidad en la cartera.

En particular, la morosidad que ha presentado esta cartera bancaria está en niveles mínimos históricos: 2.65% a junio de 2017, nivel muy positivo, mientras que en los organismos de vivienda el índice de morosidad está en estándares aceptables.

Describió además que la originación durante 2016 fue muy positiva, ya que se colocaron 139,300 créditos hipotecarios, con un financiamiento por estos créditos de 148,800 mdp con un crecimiento el 9.2%, que fue motivado por un importante incremento en el monto de crédito promedio, derivado del incremento de 11% en los valores de la vivienda que se observó en el mismo periodo.

A nivel de todo el mercado hipotecario, se colocaron más de 532,000 créditos individuales, con un importe superior a los 300,000 mdp. Esto significa que se sigue con un fuerte dinamismo, y donde también creció el monto promedio del crédito por un mayor valor de la vivienda.

Margain señaló que todas estas cifras nos presentan un contexto positivo, ya que 2016 fue un año positivo en el que subió la originación hipotecaria. Para el cierre de 2017, prevé que se acelere la colocación del crédito en la recta final del año.

|

|

dic-14 |

dic-15 |

dic-16 |

jun-16 |

jun-17 |

Var % Jun16 /Jun 17 |

|

SISTEMA |

562,608 |

623,205 |

687,600 |

654,547 |

715,228 |

9.3% |

|

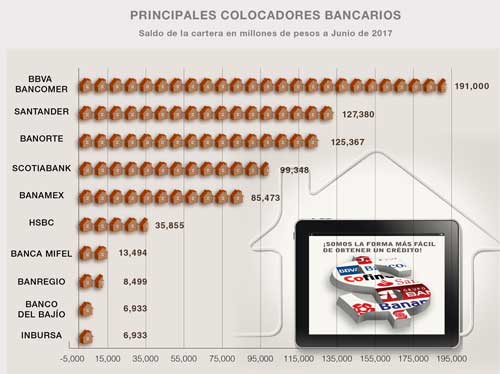

BBVA Bancomer |

161,697 |

170,398 |

184,418 |

178,980 |

191,479 |

7.0% |

|

Santander |

106,588 |

120,476 |

128,836 |

124,641 |

127,380 |

2.2% |

|

Banorte |

89,767 |

99,511 |

115,856 |

105,874 |

125,367 |

18.4% |

|

Scotiabank |

67,580 |

80,302 |

92,616 |

86,469 |

99,348 |

14.9% |

|

Banamex |

77,407 |

79,165 |

81,838 |

80,526 |

85,473 |

6.1% |

|

HSBC |

26,426 |

29,830 |

34,506 |

31,778 |

35,855 |

12.8% |

|

Banca Mifel |

9,509

|

11,834 |

13,679 |

13,083 |

13,494 |

3.1% |

|

BanRegio |

4,911 |

6,020 |

7,795 |

6,780 |

8,499 |

25.4% |

|

Banco del Bajío |

7,164 |

6,921 |

6,843 |

6,857 |

6,933 |

1.1% |

|

Inbursa |

1,501 |

4,208 |

6,900 |

5,467 |

6,923 |

26.6% |

|

Afirme |

3,591 |

4,204 |

4,638 |

4,457 |

5,192 |

16.5% |

|

Ve por Más |

70 |

2,509 |

3,373 |

2,725 |

3,631 |

33.2% |

|

Multiva |

2,978 |

4,015 |

2,383 |

3,060 |

1,708 |

-44.2% |

|

Banco Bancrea |

102 |

1,045 |

1,219 |

1,299 |

1,016 |

-21.8% |

|

Inmobiliario Mexicano |

1,118 |

985 |

894 |

932 |

827 |

-11.3% |

|

|

Pesos |

|

BanRegio |

2,817,000 |

|

Santander |

2,262,000 |

|

Afirme |

2,183,000 |

|

Banorte |

2,129,000 |

|

BBVA Bancomer |

2,071,000 |

Fuente: Banxico (periódo oct.2015-sep.2016)

|

|

Pesos |

|

Banorte |

912,000 |

|

Santander |

852,000 |

|

BBVA Bancomer |

837,000 |

|

BanRegio |

836,000 |

|

Scotiabank |

828,000 |

|

|

% |

|

HSBC |

8.9 |

|

Santander |

9.0 |

|

Banorte |

9.1 |

|

Banamex |

9.1 |

|

Scotiabank |

9.2 |

Fuente: Banxico periodo oct.2015-sep.2016)

Consolidación a largo plazo

Sobre el largo plazo, Eduardo Reyes MacDonald, director general Adjunto Hipotecario y Automotriz de Banorte, expresó que la apuesta es que para 2025, la industria hipotecaria del país —incluyendo los organismos públicos— contribuirá con 20% del PIB nacional. Esto implica que de aquí al año objetivo, se deberá crecer a tasa de doble dígito año con año.

El desempeño en la primera mitad de 2017, a pesar del entorno de incertidumbre mundial inicial, observó una buena colocación porque muchas familias anticiparon su decisión de compra al considerar que era un buen momento derivado de las condiciones del crédito hipotecario por las tasas fijas, pagos conocidos, y la gran accesibilidad de las políticas crediticias. Los anteriores fueron componentes que ayudaron a las personas a tomar la decisión. Además, al ver que los costos de la vivienda siguieron al alza, qué mejor que asegurar las condiciones de esos créditos.

La evidencia demuestra que durante el primer semestre de 2017 el mercado no se detuvo: solamente moderó su desempeño.

|

CARTERA MÁS SANA (Índice de morosidad) |

|

|

GRANDES BANCOS |

|

|

HSBC |

8.9 |

|

Santander |

9.0 |

|

Banorte |

9.1 |

|

Banamex |

9.1 |

|

Scotiabank |

9.2 |

|

BANCOS MEDIANOS |

|

|

Ve por Más |

0.40 |

|

BanRegio |

1.80 |

Condiciones adversas superadas

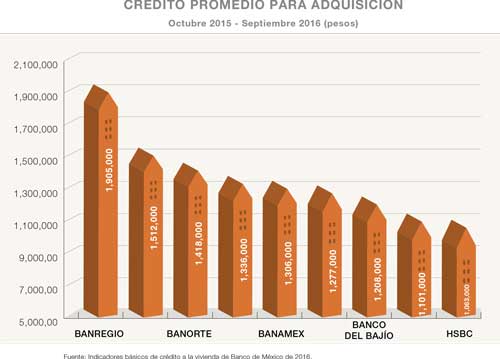

Margain consideró además recordar el contexto en que la banca regresó al mercado de crédito hipotecario por el año 2000, cuando las tasas de interés eran variables y con niveles superiores a 20%, con comisiones superiores a 6%, y plazos cortos que implicaban mensualidades altas en productos de adquisición y con un financiamiento de hasta 65% del valor de la propiedad, sin seguro de desempleo ni deducibilidad.

Esta historia ha cambiado completamente. Actualmente las tasas de interés son fijas durante la vida del crédito, con niveles muy competitivos en pesos y pagos conocidos, que brindan mayor certidumbre. En materia de comisiones, en algunos casos no se cobran o son bajas, los plazos del crédito son de hasta 20 años, con pagos por millar bajos, en los que ahora se puede llegar a financiar hasta 95% del valor de la vivienda, con su consiguiente seguro de desempleo y deducibilidad en tasas reales.

Otra bondad del mercado hipotecario contemporáneo es que existe una solución en materia de crédito para cualquier condición de una persona o familia, porque hay créditos para adquisición, construcción, remodelación, liquidez, pago de pasivos y toda una gama de productos que satisfacen plenamente cada una de las diferentes necesidades para acceder a una vivienda.

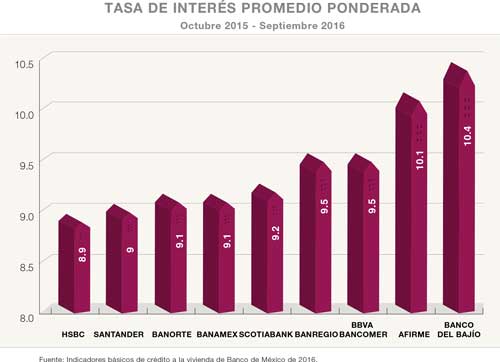

¿Tocaron techo las tasas ?

Las tasas de interés de los créditos hipotecarios que ofrece la banca dieron muestras de haber tocado techo al cierre del primer semestre de 2017, ya que entre mayo y junio dejaron de crecer luego de un rally alcista que duró de octubre de 2016 hasta abril de 2017.

De acuerdo con información del Banco de México, el costo promedio del crédito hipotecario de la banca se ubicó en 10.97% en junio del año en curso, por abajo del 11.02% de abril y casi idéntico al 10.96% de mayo.

Durante el periodo del incremento señalado, las tasas de interés pasaron de 10.04% promedio en septiembre de 2016 a 11.02% promedio en abril de 2017, con 98 puntos básicos de incremento en promedio.

Sin embargo, en mayo y junio la tasa ya mostró resistencia a continuar con su movimiento de alza, lo que fue atribuido a una mayor competencia bancaria para ganar mercado entre instituciones.

Se prevé que se observará cierta corrección a la baja en los meses posteriores, ya que algunas instituciones como BBVA Bancomer, Santander y HSBC, entre otras, corrigieron a la baja en alrededor de medio punto porcentual la tasa en su oferta hipotecaria. No hay que perder de vista que la mayoría de los bancos ofrecen productos donde la tasa de interés va acorde con la calidad crediticia del cliente y las condiciones de crédito que solicitan.

El Banxico por su parte informó que en junio la tasa mínima del costo hipotecario fue de 9.15% y la máxima fue de 14.49 por ciento.

El directivo hipotecario de Scotiabank recordó que siempre el componente de la tasa de interés es importante para la toma de decisión de una familia.

Respecto al repunte cercano a 100 puntos base que observó en su momento el costo hipotecario bancario —mientras que en el mismo periodo la tasa de referencia del banco central creció más de 300 puntos base—, señaló que ello habla de la fuerte competencia que hay en el sector y del buen comportamiento que predomina dentro del propio portafolio bancario.

Sobre la repercusión del aumento, ejemplificó que esto significaría que el monto disponible para el crédito de una persona se ha visto contraído en 6%, es decir, si alguien tenía acceso a un crédito de un millón de pesos, ahora lo tendría por 940,000 pesos.

Recordó que otro componente importante es la diversidad en la oferta de tasas, ya que a cada uno de los clientes se les asigna una diferenciada de acuerdo con el porcentaje de enganche, nivel de endeudamiento, historial crediticio y la relación con el banco, lo que permite elegir los mejores perfiles crediticios para tomar un mayor endeudamiento, o para tomar un mayor porcentaje de financiamiento con relación al valor de la propiedad.

Lo anterior permite que este incremento en tasa y reducción en el monto del crédito se compense, según el experto.

En conclusión, el segmento hipotecario vive un ajuste marginal: “Las condiciones del crédito hipotecario en nuestro país siguen siendo muy accesibles y positivas. Hubo una pequeña variación en precios y este ligero ajuste tiene un impacto marginal. El hipotecario es un sector altamente competitivo y que constantemente ofrece ofertas al mercado”, destacó Margain.

Protección ante volatilidad

En opinión de Ricardo García Conde, director ejecutivo Banca Hipotecaria y Automotriz de Banamex, el avance de casi un punto porcentual en la tasa de interés promedio del costo hipotecario no fue cosa menor, porque significó prácticamente un repunte de 10% respecto a la tasa original. “Siempre con cambios como estos se tiene un impacto”.

La repercusión inmediata fue la reducción en esa misma proporción en la capacidad de compra de las personas o el tamaño de la propiedad a la que pudieron haber accedido.

En contraparte, considera que se está regresando a la normalidad, ya que desde su punto de vista, los niveles de tasa de interés no eran normales ni sostenibles de tan bajos que eran. “Estamos regresando a un nivel de normalidad. Por supuesto, cuando estuvimos en esos niveles inferiores a la normalidad, el mercado tendía a tomar una aceleración que no era natural ni sostenible en el tiempo”.

Pese a lo anterior, considera que el mercado es sano y sólido, porque sus fundamentales siguen mostrándose fuertes, ya que la variable demográfica y la necesidad de vivienda están presentes y no van a cambiar. “Me gusta decir que la cigüeña no lee el periódico, entonces ese efecto en sí mismo, juega como mitigante ante los otros efectos adversos”.

El fenómeno de renovación urbana también juega como mitigante. Antes era un concepto abstracto, pero hoy es verdaderamente concreto, al darse una vuelta por la zona céntrica de la Ciudad de México y de otras ciudades y poder constatar cómo se están renovando zonas que se desarrollaron hace 50 años. “Cada vez vemos más ese modelo”, sostiene.

Creo que disipamos mucho la incertidumbre que teníamos a principio de año. El panorama se ha despejado. Hemos tenido más claridad en el impacto y en los cambios de Estados Unidos.

Considero se repetirá el ciclo tradicional del crédito. Siempre el segundo semestre del año es temporada alta, y particularmente en octubre, noviembre y diciembre es cuando más hipotecas se desplazan a nivel país. “Este fenómeno lo vamos a ver”.

Tomó como referencia lo suscitado el año pasado, cuando hubo un impulso adicional derivado de la incertidumbre que representaban los cambios en Estados Unidos, y estimó que este año se verá algo parecido relacionado con el año electoral por el que vamos a transitar en 2018, en donde otra vez pueden haber escenarios de nerviosismo, incertidumbre, donde los bienes raíces acaban presentando una gran cobertura inflacionaria y cambiaria, ante ello, García Conde considera que se verá un muy buen cierre al segundo semestre de 2017.

“Va acabar siendo un buen año. Creo que los bancos tenemos aquí un papel muy importante en transmitirle al cliente la tranquilidad y la seguridad que pase lo que pase, los productos hipotecario que hemos ofrecido en el mercado, protegen al cliente de cualquier volatilidad que se pueda presentar a mediano plazo”.

Recordó que el producto hipotecario protege y aísla a los acreditados de esas volatilidades y por lo tanto su inversión inmobiliaria estará protegida.

Conde indicó que ya un cliente con una hipoteca es normal, con dos es entendible y explicable. Pero que a partir de la tercera, la situación ya no es normal. Recordó que le tocó ver en el periodo de 2008 a 2009 a un cliente americano que traía 50 hipotecas reportadas en su buró, de las cuales 35 estaban vivas y 15 pagadas.

“Este ingrediente de compra especulativa apalancada que fue lo que verdaderamente colapsó el precio de las viviendas en Estados Unidos; pero no lo vemos aquí”, explicó.

En general, creo que todos los bancos hemos actuado muy responsablemente al no permitir más hipotecas de las que hagan sentido para una persona en su situación de vida.

Sobre algunos potenciales focos rojos en el segmento, reflexionó que el más obvio sería el deterioro en los niveles de cartera vencida, que actualmente no se ven porque el portafolio está estable.

Si hubiera un foco rojo, el banco empezaría a apretar un poco sus políticas de crédito y a restringir el crédito y el momento en que haces eso, se descarrila todo el tren de la vivienda. Pero actualmente “no vemos ese factor”.

Tampoco se vislumbra una cuota excesiva de vivienda en renta apalancada, lo cual le da solidez al mercado. “No vemos prácticas que hayan distorsionado el mercado como se dio en otros países en donde los avalúos llegaron a estar maleados”.

Además, la gestión de los registros públicos de la propiedad en muchos estados ha tenido oportunidades de mejora. La certeza jurídica sí pudiera mejorar en términos de tiempo de respuesta, y todo ello brinda solidez al mercado.

Por todo lo anterior tenemos un modelo de mercado hipotecario sostenible a lo largo del tiempo.

Marco Antonio Zamudio, director de Negocio Hipotecario y Banca Hipotecaria de BBVA Bancomer, considera por su parte que hay una competencia intensa, lo que impulsa a proponer lo mejor de cada jugador y ser más creativo, lo que permite dejar atrás la zona de confort y entregar al mercado cosas que diferencien los productos. Actualmente, una hipoteca es como un commodity, donde todos los bancos vendemos a tasa fija a 20 años, con ciertas características de enganche y tasa. ¿Cuál es la diferencia? El servicio y rapidez con la que puedas otorgar ese crédito.

En la banca comercial estamos impulsando fuertemente el sector vivienda. La competencia ayuda a que la mejora sea sistemática en productos y servicios, todo ello en favor del consumidor, indicó.

Por ejemplo, que no se haya repercutido —en este caso el incremento de tasas de interés de referencia— de la misma manera al producto final hipotecario, lo que obedece a dos razones fundamentales: uno, a la competencia, sin duda; dos, a que el proceso de originación de todo el sistema ha mejorado notablemente.

Precisamente éste buen proceso de crédito ha determinado un mercado sano, con bajo nivel de cartera vencida; eso ayuda a que las tasas se mantengan en los niveles como están. “Esto hay que seguir conservándolo”, afirmó.

Otro elemento que va a ser muy retador y que lo hemos de trabajar mucho en sinergia, es el factor Infonavit. El instituto, actualmente es un jugador clave en el segmento hipotecario y debemos buscar una mejor colaboración con ellos, para que nuestros clientes y derechohabientes tengan mayor transparencia y mayor acceso.

Como asociación de bancos, toda la banca estamos en negociaciones con el Infonavit para tener mejores y más rápidos accesos a los saldos de cuentas de los trabajadores; más y mejores acceso para que los créditos sean más agiles, los de Cofinavit, que en forma conjunta tenemos que explotar.

Cuando un competidor como Infonavit otorgaba créditos de 900,000 pesos y se va a 1.6 millones de pesos, naturalmente se convierte en competencia, pero ante la cual nos debemos adecuar y trabajar conjuntamente porque realmente es el principal originador de créditos en este país.

Relacionado a esto último, creemos que un tema que puede impulsar la demanda para obtener vivienda a menor costo es la movilidad de la subcuenta de vivienda de los trabajadores, para que puedan usarla en la institución de crédito que más le convenga y no únicamente en Infonavit; de esta forma los trabajadores pudieran acceder a créditos mucho más baratos y obtener mejor vivienda.

Hay que trabajar en mejorar la comunicación con nuestros clientes sobre los incrementos de tasa de referencia en Banco de México (Banxico), porque no necesariamente en un crédito a 20 años se repercuten de manera directa, como sucede en una tarjeta de crédito o un crédito de más corto plazo; aquí hay que ver las variables a largo plazo y darle certidumbre al cliente.

“Mucha de la confianza que requiere el consumidor tenemos que dársela nosotros como instituciones, con la certeza de que nuestras tasas sigan siendo fijas, sigan siendo a 20 años, sigan sin comisión de prepago —a la que hacemos poco caso—, etcétera”.

Como conclusión, señaló que “el crédito hipotecario en México es un crédito confiable”. Además, hoy en día las tasas de interés del producto siguen siendo bastante bajas en el mercado, e incluso, “están más bajas que antes de la crisis”.

Balance positivo

Cristina Porras Pérez Guerrero, directora del Segmento de Personas de BanRegio, comentó que el 2017 terminará siendo un buen año. “Vamos a cerrar bien, sin ser espectacular. Va a ser un buen año en general para todos”.

Hay que reconocer que la competencia no solamente se está dando entre los bancos, también en ciertos segmentos entre las Onavis —el Infonavit en particular — y ciertos bancos; “entonces, en general creo que el número de hipotecas y el monto de las hipotecas va a ser mayor que en el año pasado, sin ser mucho mayor”.

Sobre su visión de mercado, recordó que cuando estábamos empezando éste era un mercado de vendedores, no de compradores. Ahorita ya ganamos experiencia y más competencia; obviamente el consumidor también, por lo que tiene mucha mayor capacidad de decisión.

Reiteró que ante la fuerte competencia, en cualquier mercado con madurez, los bancos en su afán de competir para seguir siendo rentables y tener un apetito de crédito saludable, buscarán soluciones creativas y se van a enfocar a productos novedosos, a nichos particulares; hasta se pueden dar el lujo de atender de manera diferenciada a esos clientes. “Un tema de madurez de mercado”.

El regreso de la banca al mercado hipotecario ha sido sólido sobre una demanda real, por lo que no vislumbra burbujas inmobiliarias, debido a que nuestro mercado es aún joven, en el que todavía hay mucho camino para crecer y desarrollarse.

Finalmente, señaló que los momentos de incertidumbre nos regresan a los tabiques. En México que estamos acostumbrados a las crisis. Las personas, el público en general, le tiene mucho más confianza en tener su dinero en ladrillos, en algo físico, ya que algunos instrumentos financieros pueden ser más volátiles.

Texto Ricardo Vázquez

Foto: PROPERATI / SVTMAN / IMPULSO NEGOCIOS / INTEGRATE STUDIO / WPAGENCY / LX S / GASWORK / PLANOS DE CASAS / MOT / MARKET /